Семейный бюджет: как планировать, тратить, распределять?

Обсуждение финансовых вопросов – зачастую не самая приятная тема в семье, но невозможно и не следует ее избегать, так как внедрение понятных привычек и принципов планирования бюджета может служить мощной точкой опоры для укрепления семьи, объясняет руководитель по развитию бизнеса Luminor в странах Балтии Екатерина Зинича.

«Дискуссии о семейном бюджете могут быть непростыми, однако нахождение компромисса и соблюдение определенных принципов снимает значительную часть повседневного напряжения. Важно выслушать каждого и наметить цель, во имя которой все члены семьи или домохозяйства готовы экономить и потом вместе наслаждаться достигнутым результатом», – считает эксперт.

Планирование как мероприятие по укреплению сплоченности семьи

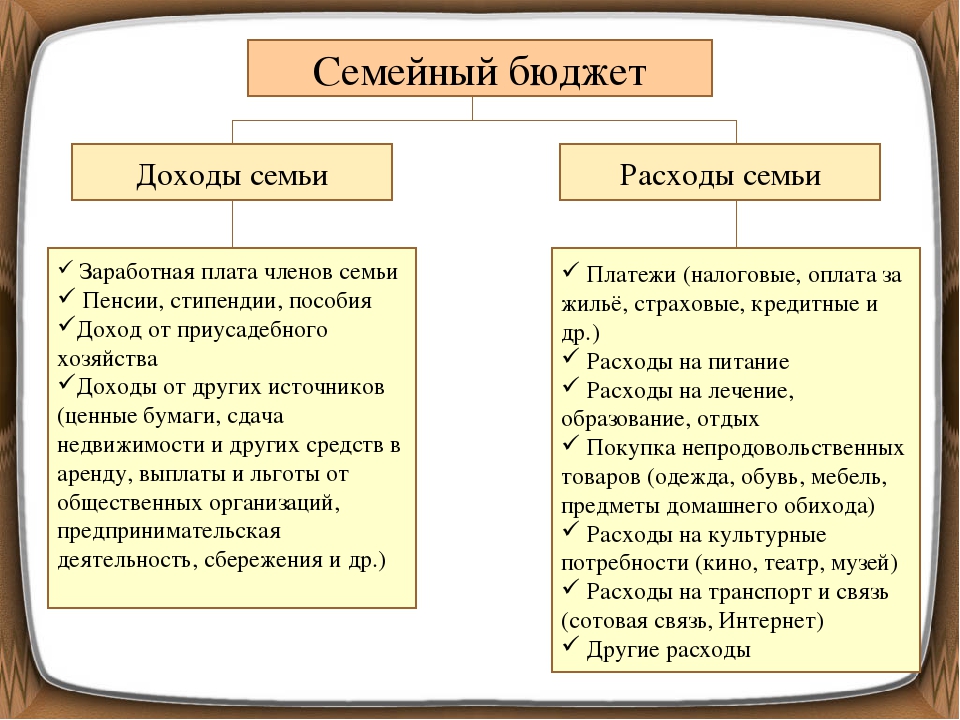

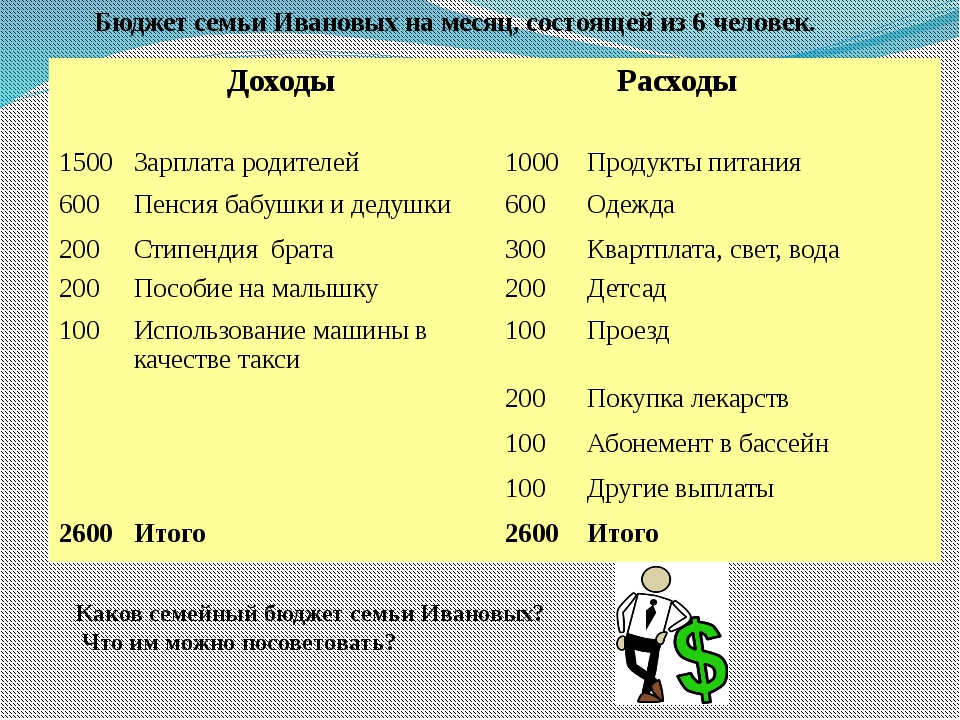

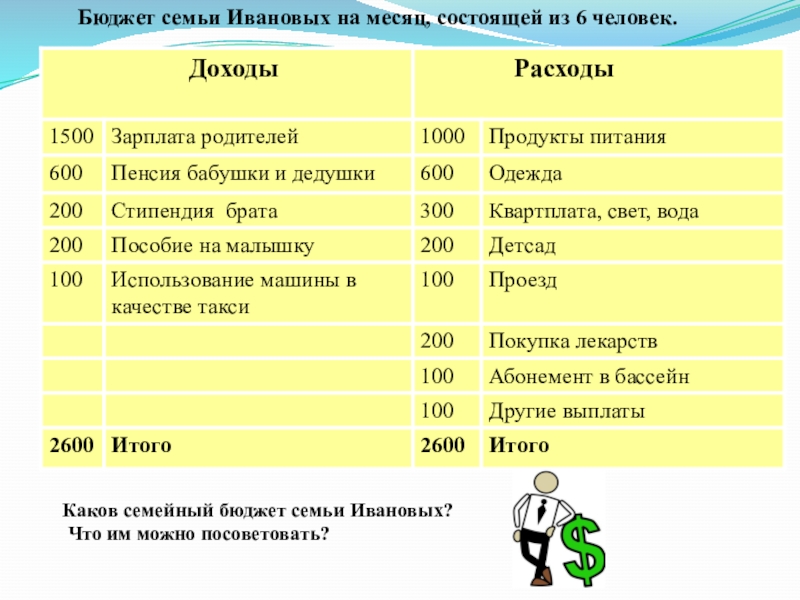

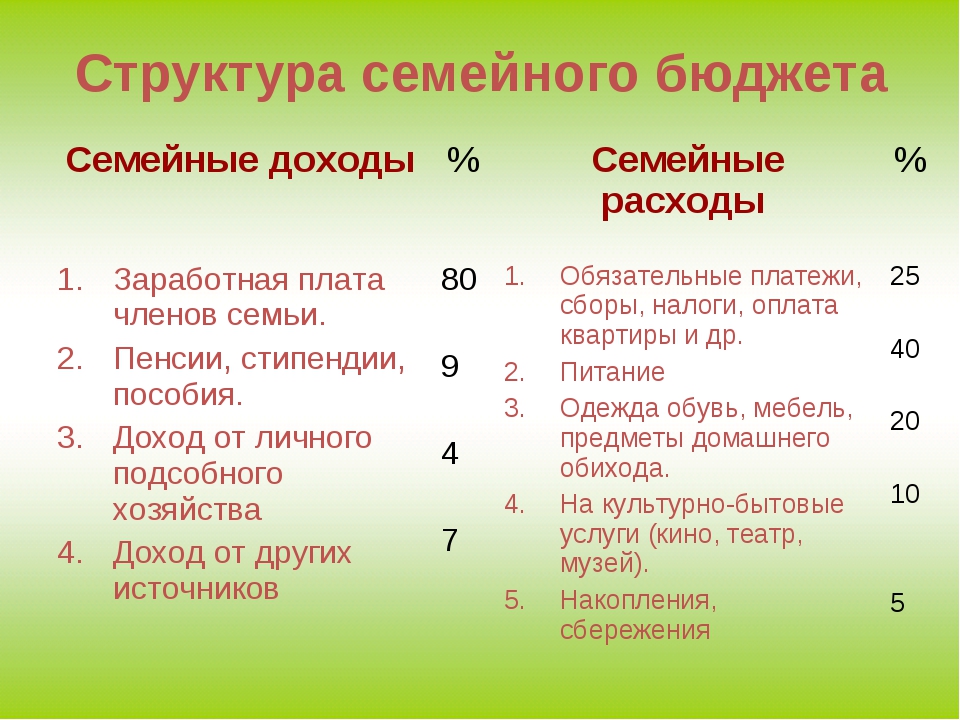

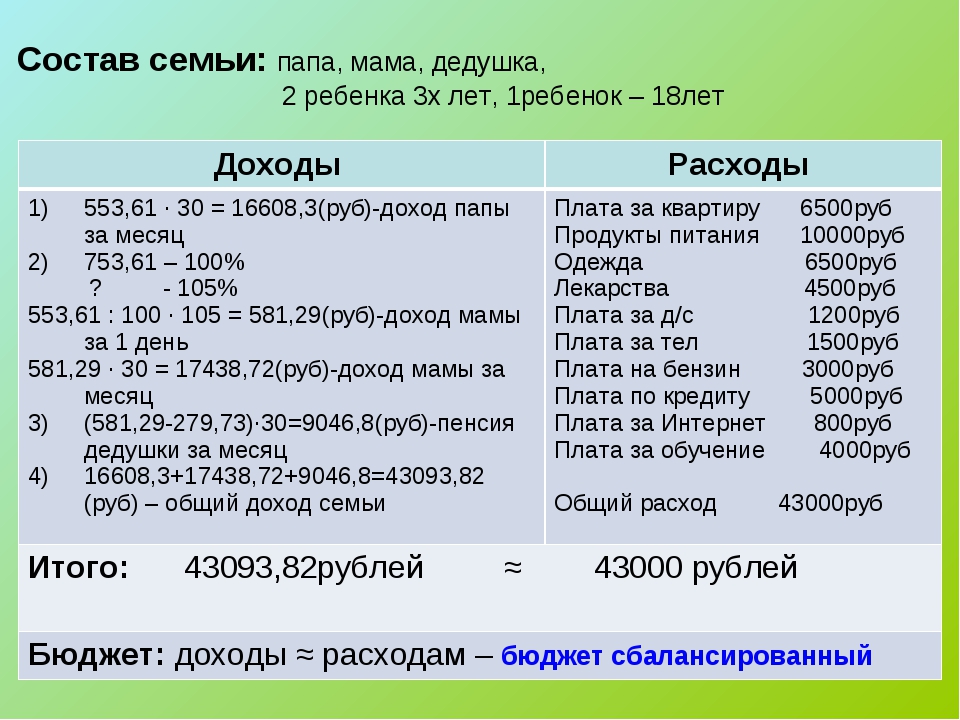

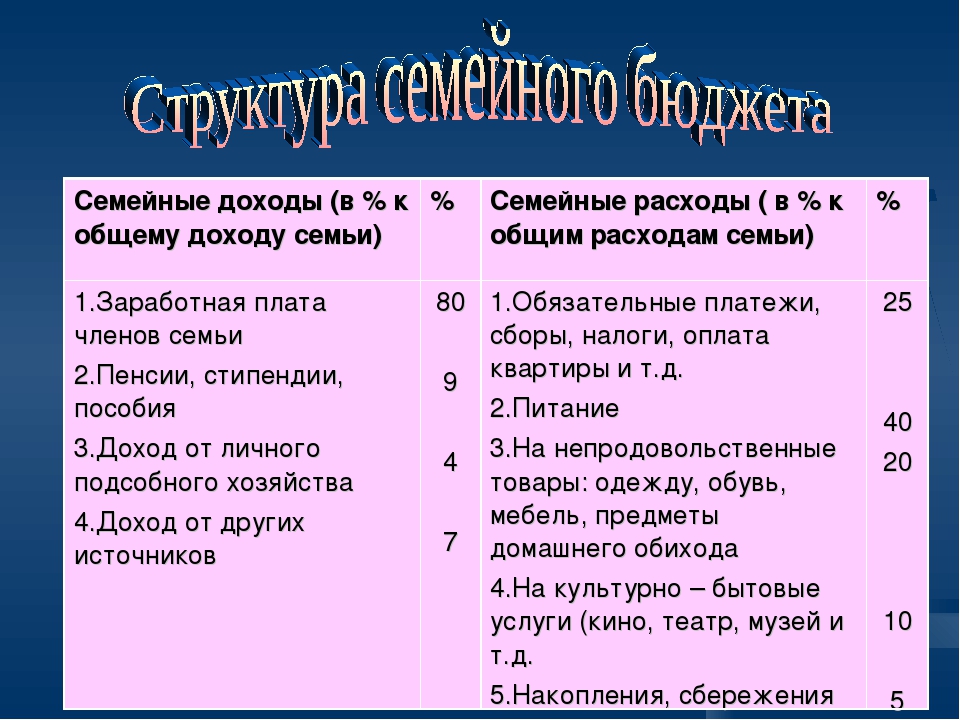

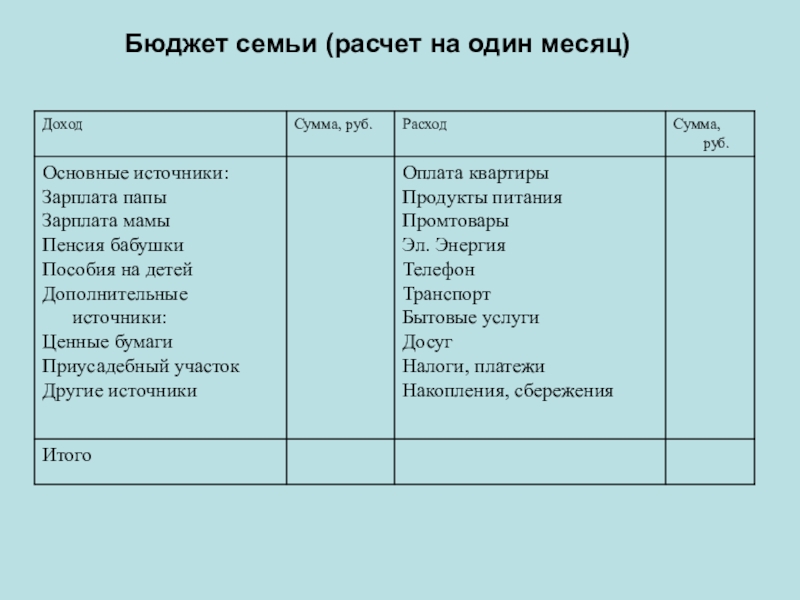

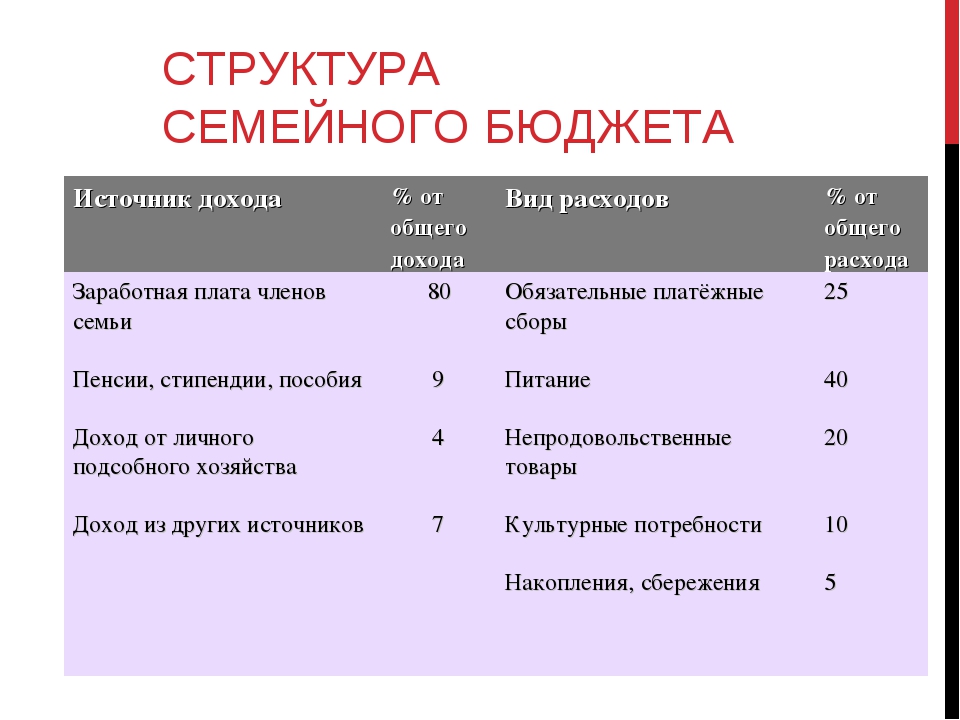

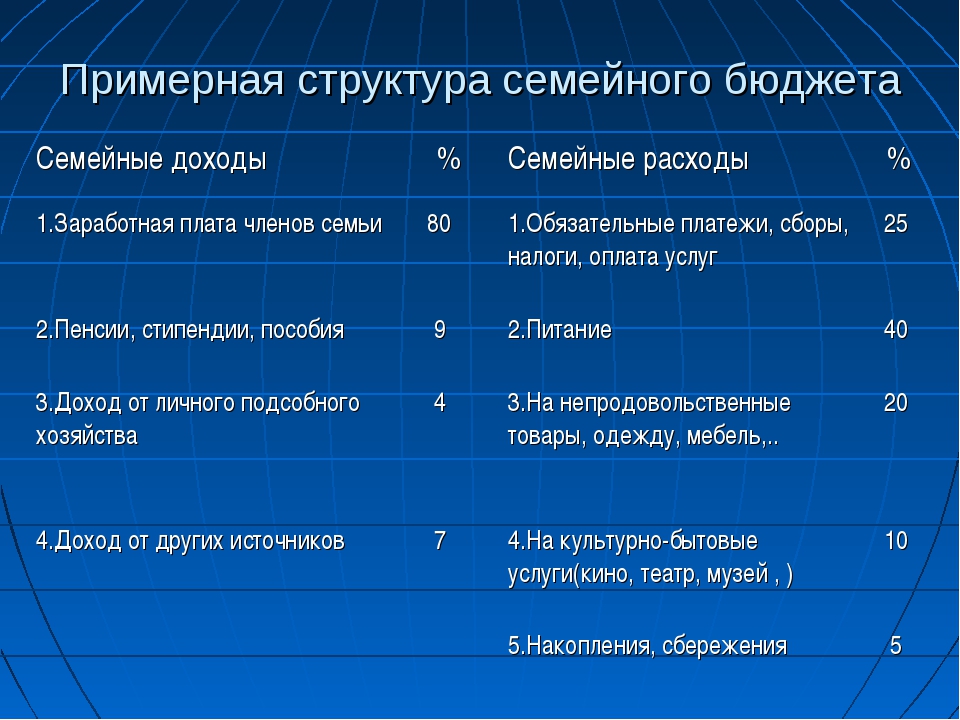

Семейный бюджет – это план доходов и расходов всех членов семьи на определенный период времени. Планирование помогает тратить деньги более целенаправленно, экономить на вещах, которые нравятся, но в которых нет особой необходимости, откладывать средства на непредвиденные расходы, создавать накопления и избегать перерасхода.

Аудит бюджета

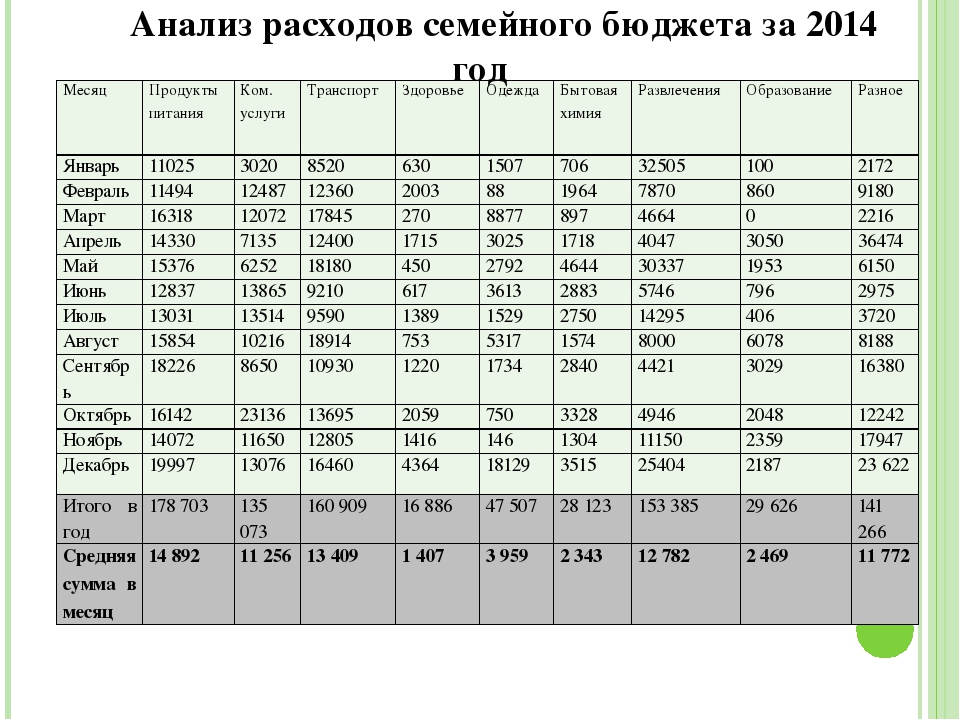

Планирование семейного бюджета следует начать с аудита доходов и расходов, чтобы выяснить, в какой финансовой ситуации вы находитесь. Необходимо записать все регулярные расходы в течение месяца – платежи за жилье, коммунальные услуги, платежи по кредитам, плата за посещение детских кружков, расходы на транспорт и продукты питания и т.

Тратим меньше, чем зарабатываем

Золотое правило, которое следует соблюдать – тратим меньше, чем зарабатываем! Очень популярный метод планирования бюджета – 50/30/20, когда не более 50% доходов направляется на повседневные неотложные нужды семьи, 30% на одежду, развлечения, подарки, карманные деньги для детей и т. д., а 20% на создание накоплений. Если на неотложные нужды вы тратите более половины доходов, оцените, можно ли уменьшить расходы, например, продумать и запланировать меню на неделю или существенно уменьшить объем выкидываемых продуктов и, следовательно, расходы на них, заменить электрические лампочки на экономичные, тем самым уменьшив счета за электричество, передвигаться пешком или на велосипеде, сократив расходы на бензин.

Если вы тратите более 30% на одежду и развлечения, убедитесь, действительно ли все купленные вещи, обувь или одежда используются, старайтесь больше приобретать практичные, качественные и долговечные вещи, и, если возможно, покупайте на распродажах и во время скидок, чтобы не переплачивать. В свою очередь, чтобы уменьшить расходы на развлечения, посещайте бесплатные мероприятия, отправляйтесь в походы, пересмотрите объем пакета каналов телевидения. Чтобы сохранить мотивацию, желательно, чтобы у каждого члена семьи были и свои свободные средства, которые можно потратить при необходимости или по своему усмотрению.

20% доходов следует направлять на создание накоплений. Это могут быть и кратковременные накопления на какую-либо крупную покупку, например, новый холодильник, но непременно следует делать и долгосрочные накопления – они будут служить подушкой безопасности для семьи.

Как команда к общей цели

Необходимые сбережения на непредвиденные расходы или долгосрочные накопления для пенсии или образования детей будет легче делать, если вы договоритесь о какой-нибудь цели, которая доставит радость всем членам семьи – общее путешествие, новое жилье. Здесь важно также прислушаться к пожеланиям и интересам детей. Даже если их желания невыполнимы, объясните, почему сейчас это невозможно, так как все цели нельзя осуществить сразу. Важно формировать командный дух для достижения общей цели.

Здесь важно также прислушаться к пожеланиям и интересам детей. Даже если их желания невыполнимы, объясните, почему сейчас это невозможно, так как все цели нельзя осуществить сразу. Важно формировать командный дух для достижения общей цели.

Как правильно вести семейный бюджет: учет, доходы, расходы

Семейная жизнь — это не только приятные моменты, но и трудности, которые возникают время от времени. Особенно если молодая пара только недавно столкнулась с самостоятельным бытом, и ей еще сложно эффективно распоряжаться деньгами. Ситуации, когда зарплата исчезает за несколько дней, очень распространены, и справиться с ними поможет финансовая грамотность. Умение рационально планировать расходы, учитывать траты и контролировать покупки станет настоящим спасением для тех, кто не знает, куда уходят деньги, как вести семейный бюджет и зачем это нужно. Мы подготовили несколько советов о том, как найти гармонию в отношениях с деньгами.

Содержание статьи

Каким бывает семейный бюджет

Выделяют три основных вида:

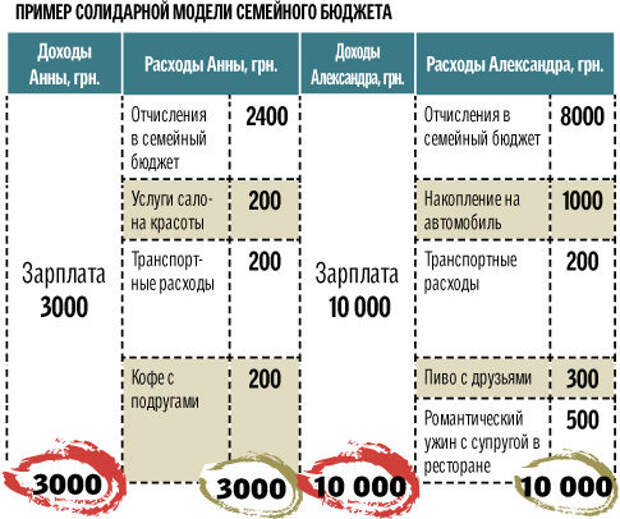

- общий, когда все источники дохода складываются и расходуются всеми членами семьи;

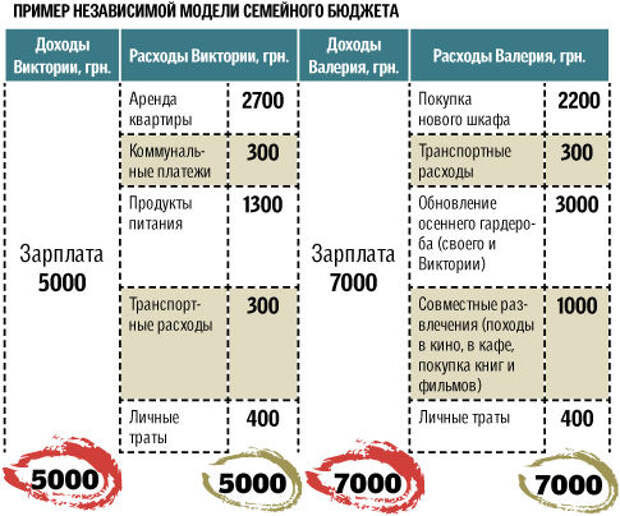

- раздельный, при котором каждый распоряжается своим заработком как хочет, а общие покупки супруги делают совместно;

- смешанный, когда доход каждого человека разделяется на общую и личную части.

Определить, какой тип удобнее и оптимальнее для Вас, — тоже часть финансовой грамотности. Вы можете попробовать разные варианты и посмотреть, что будет устраивать всех членов семьи. Возможно, Вы даже скомбинируете разные типы. Каждая семья уникальна, равно как и распределение средств.

Кто отвечает за бюджет

Все люди разные, и обязанности в семейном кругу распределяются по-своему в каждом случае. Но иметь представление о финансовом планировании стоит обоим супругам: так легче договариваться и понимать друг друга. Если два человека совместно пытаются оптимизировать расходы, то у них это получится лучше, чем у одного.

Читайте также: Основные правила финансовой грамотностиНачинаем вести семейный бюджет

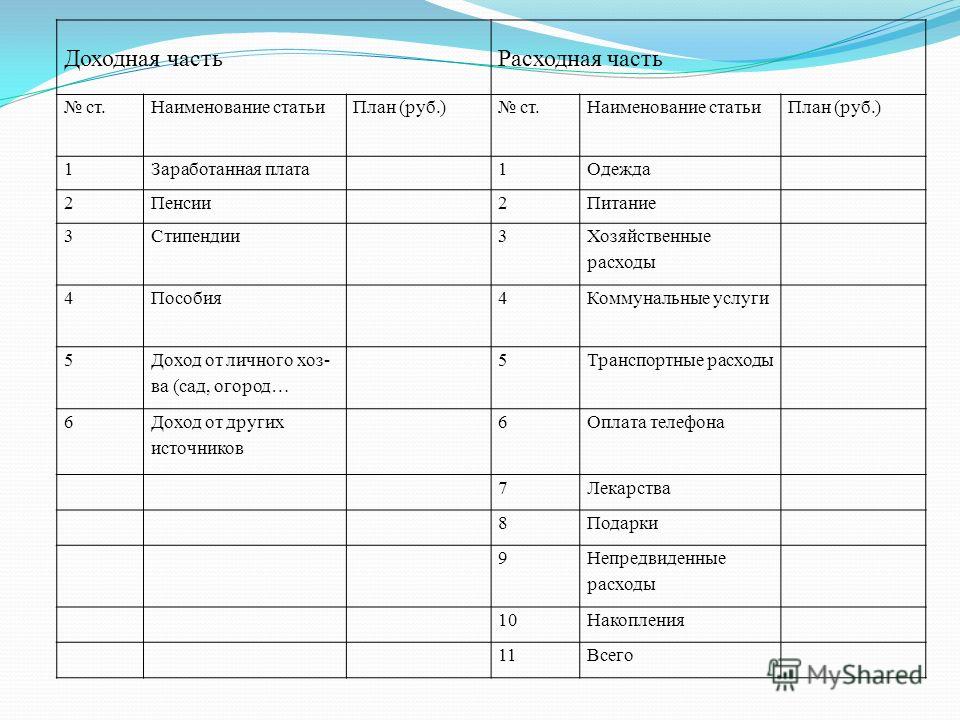

Если ранее Вы никогда не сталкивались с необходимостью ведения бюджета, то начать может быть сложно. Не пугайтесь: главное — превратить это в полезную привычку, и вскоре Вы сами заметите, что денег уходит все меньше, а средств после зарплаты остаётся все больше. Обсудите планы друг с другом, составьте приблизительную таблицу доходов и расходов на определенный срок. Она будет корректироваться в следующие несколько месяцев, так что не надо бояться ошибок. После составления плана доходов и расходов старайтесь придерживаться выбранной стратегии. Планировать лучше вместе: одному человеку может быть сложно учесть все траты, а взгляд со стороны всегда даст дополнительные детали.

Обсудите планы друг с другом, составьте приблизительную таблицу доходов и расходов на определенный срок. Она будет корректироваться в следующие несколько месяцев, так что не надо бояться ошибок. После составления плана доходов и расходов старайтесь придерживаться выбранной стратегии. Планировать лучше вместе: одному человеку может быть сложно учесть все траты, а взгляд со стороны всегда даст дополнительные детали.

Как вести бюджет грамотно и эффективно

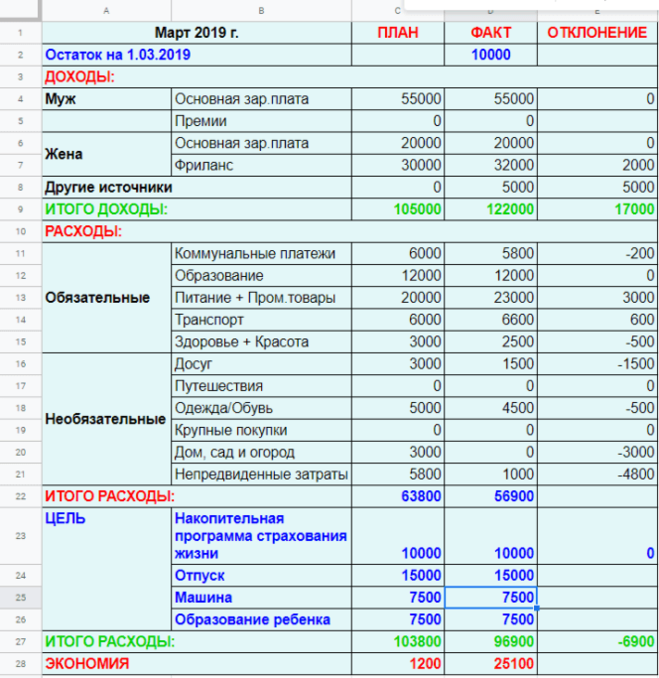

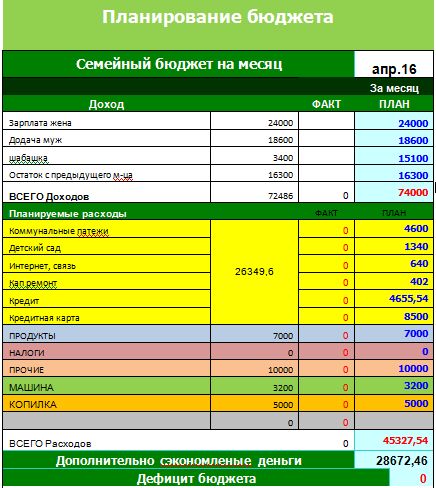

Учитывайте доходы и расходы. Этот пункт — первый и главный, его можно назвать основой финансового планирования. Важно отслеживать, на что уходят деньги, каким образом Вы ими распоряжаетесь. Учет позволит понять, сколько Вы расходуете на ведение быта и обязательные платежи, а какие суммы уходят на необязательные статьи расходов, что из этого можно оптимизировать. Чтобы учитывать все, можно пользоваться специальными программами, мобильными приложениями, таблицей в Excel, либо считать по старинке — на бумаге.

Планируйте расходы. Важен не только учет, но и контроль. Прикинув, сколько денег у Вас уходит в месяц, Вы можете начать корректировать эту сумму, увеличивать и уменьшать в зависимости от потребностей и желаний. Составьте план на месяц в соответствии со своим привычным образом жизни и придерживайтесь его: даже если сначала не получится, в будущем это поможет Вам лучше понимать, за счёт чего можно сэкономить.

Важен не только учет, но и контроль. Прикинув, сколько денег у Вас уходит в месяц, Вы можете начать корректировать эту сумму, увеличивать и уменьшать в зависимости от потребностей и желаний. Составьте план на месяц в соответствии со своим привычным образом жизни и придерживайтесь его: даже если сначала не получится, в будущем это поможет Вам лучше понимать, за счёт чего можно сэкономить.

Расставляйте приоритеты. Правильно распоряжаться расходами — значит в первую очередь учитывать важные траты, без которых не получится комфортно жить. Это коммунальные платежи, оплата продуктов и транспорта, другие обязательные пункты. Если у Вас есть какие-либо обязательства перед банками, их приоритет должен быть максимально высоким, на уровне коммунальных платежей. Если Вы будете в срок платить по кредитам, то сможете избежать лишних трат, связанных с просрочкой и штрафами. Только после оплаты обязательных пунктов и формирования бюджета на них стоит задумываться о необязательных расходах.

Оптимизируйте траты. Многие думают, что экономить — значит просто тратить меньше. Это не совсем так. Иногда погоня за слишком дешевыми товарами, наоборот, может увеличить расходы. Чтобы сэкономить, подходите к покупкам с умом и обращайте внимание на качество, сопутствующие траты и отзывы. Например, иногда лучше купить чуть более дорогую модель стиральной машинки, зато надежную и с гарантией. А можно подождать акции и приобрести ее со значительной скидкой. Умение учитывать такие моменты и есть финансовая грамотность, основа разумного ведения бюджета.

Откладывайте деньги. Это проще, чем Вы думаете: если вести бюджет рационально и экономно, в конце месяца высвободится определенная сумма, которую можно отложить на крупную покупку или просто положить на накопительный счет. Поначалу суммы могут быть маленькими, но даже 5 % от зарплаты в месяц — это уже накопления. В будущем, когда доход увеличится, а финансовое планирование войдёт в привычку, копить тоже станет легче.

Ищите выгодные предложения. Если уметь грамотно распоряжаться финансами, помочь сэкономить может даже кредитная карта. Часто банки предлагают карточки с расширенным кэшбеком и долгим грейс-периодом, то есть сроком, в течение которого вернуть деньги можно без процентов. Если отслеживать такие предложения, внимательно читать условия и пользоваться ими в нужное время, можно потратить даже меньше, чем при использовании обычной дебетовой карты. Главное здесь — ответственность и внимательность, причем со стороны всех членов семьи.

Не затягивайте решение проблем. К сожалению, ситуации бывают разные, и иногда безоблачную жизнь омрачают с виду мелкие сложности. Порой их решение требует денег, и в таких случаях лучше справиться с неприятностью сразу, чем ждать, пока маленькая проблема перерастет в большую. Не затягивайте лечение болезней, починку техники и платежи по кредитам. Так Вы сможете избежать куда более серьезных расходов, которые появятся, если запустить проблему.

Инвестируйте. Освободившиеся средства Вы можете положить на накопительный счет, вложить в ценные бумаги, которые принесут доход. Для того, чтобы начать инвестировать, можете обратится в крупный системообразующий банк, который предлагает такие услуги.

Включайте детей в планирование. Эксперты советуют еще со школьного возраста приучать детей рационально относиться к деньгам, обучать их финансовой грамотности и разумной экономии. Попробуйте — это пойдет на пользу и Вам, и Вашим детям. Исследования показывают — если в игровой форме обучать ребенка финансовым азам с детства, в будущем он будет рациональнее распоряжаться деньгами. Чтобы донести эти важные мысли, обратите внимание на книги «Пес по имени MoneY» Бодо Шефера и «Дети и деньги» Адама Хо, мультфильмы «Азбука денег тетушки Совы» и «Азбука финансовой грамотности для детей» от «Смешариков».

Почему нужно контролировать семейный бюджет

Финансовая грамотность поможет и тем, кто хочет научиться экономить, и тем, кто желает понимать, на что уходят деньги. Грамотное ведение семейного бюджета позволяет:

Грамотное ведение семейного бюджета позволяет:

- хорошо понимать, сколько семья тратит в месяц, и при необходимости корректировать эту сумму;

- избегать ненужных покупок и откладывать деньги на по-настоящему важные вещи;

- пользоваться выгодными предложениями в нужное время;

- уменьшать лишние траты и увеличивать доходы;

- избегать кредитов, задолженностей, других финансовых сложностей;

- оставаться в плюсе даже в кризисные, трудные времена;

- формировать финансовую подушку на будущее;

- легче позволять себе крупные покупки.

Даже если поначалу будет сложно, не переживайте: когда привычка сформируется, Вы сами заметите, насколько легче и удобнее стало распоряжаться финансами.

Программы для ведения бюджета

Возможно, кому-то удобнее по старинке записывать доходы и расходы в обычную тетрадь. Но сегодня, в цифровой век, Вы можете серьезно упростить и ускорить этот процесс. Существует огромное количество специальных программ и приложений для смартфонов (Handy Money, CoinKeeper, Monefy), которые помогут:

- установить лимит трат на день, неделю или месяц;

- планировать крупные покупки;

- откладывать определенные суммы от зарплаты и других источников доходов;

- следить за тратами и т.

д.

д.

Серьезно помогают и современные банковские приложения. В них сразу отображаются все Ваши покупки с той или иной карты: есть возможность отследить, на что уходят деньги, и оптимизировать расходы. А можно создать общий счет, на котором будет храниться часть дохода, уходящая на нужды семьи. Каждый участник сможет видеть расходы по такому счету и перечислять на него средства. Это очень удобный и наглядный способ отслеживать важные траты.

О чем не стоит забывать

Помните: основная цель финансовой грамотности не в том, чтобы сэкономить как можно больше денег, а в том, чтобы достичь баланса между потребностями и возможностями, между доходами и расходами. Это инструмент, который при рациональном применении поможет Вам меньше тратить и больше зарабатывать, следовательно, легче позволять себе крупные покупки и меньше пользоваться кредитами. Вести бюджет эффективно — значит делать свою жизнь более комфортной и интересной, и не попадать в сложные финансовые ситуации. А лучше всего, если финансовой грамотности научатся все члены семьи: это поможет Вам понимать друг друга и никогда не ссориться из-за денежных вопросов.

Как организовать семейный бюджет, если у вас ипотека — Ипотека

Чаще всего слово «ипотека» несет на себе не столько финансовый груз, сколько психологический.

Но вам стоит лишь проанализировать и немного скорректировать свои «финансовые привычки» — страхи исчезнут, чувство стабильности вернется, а радость от покупки собственного жилья останется навсегда.

Оцените свой ежемесячный доход до подачи заявки на ипотеку

Позаботиться о планировании своего бюджета нужно не после, а до покупки недвижимости в ипотеку. От этого зависит и то, одобрят вам ипотечный кредит или нет, и ваше качество жизни после получения ипотеки.

Ведь помимо оплаты кредита, вам необходимы средства на питание, оплату ЖКХ, содержание неработающих членов семьи, налоги и т.д.

Быстро рассчитать платеж по ипотеке можно на калькуляторе ДомКлик

Если вы понимаете, что выплата ипотечного кредита будет вам в сильную тягость, есть вариант пересмотреть параметры кредита: посмотреть жилье подешевле, уменьшить запрашиваемую сумму, увеличить размер первоначального взноса или срок самой ипотеки — чем больше срок, тем меньше размер ежемесячного платежа.

Полезные советы и рекомендации читайте в статье «Как накопить на первоначальный взнос по ипотеке»

Поймите, зачем вам это нужно

Осознанность — ключ к эффективности во всем. При формально-дежурном подходе вы только потеряете время на ежедневное заполнение бесконечных граф. Планирование семейного бюджета — дело индивидуальное. Четко определите для себя: зачем вам это надо.

Досрочно погасить ипотеку, продолжить вести привычный образ жизни или что-то еще? Только так это принесет пользу, а не превратится в нудную и бестолковую «повинность».

Строго фиксируйте свои доходы и расходы

Для этого существует масса удобных онлайн-сервисов. Кто-то привык заполнять таблички в Exel, кому-то вообще проще вести записи в отдельных блокнотах от руки. Поначалу это может показаться утомительным занятием, но очень скоро станет «автоматическим» действием, которое в перспективе только облегчит вам жизнь.

В первую очередь, это очень поможет в понимании, куда порой «утекают» деньги. Мелкие траты и небольшие стихийные покупки зачастую «съедают» львиную часть бюджета, при этом оставаясь абсолютно невидимыми. Фиксируйте все — от «кофе с собой» до такси от магазина до дома в непогоду.

Мелкие траты и небольшие стихийные покупки зачастую «съедают» львиную часть бюджета, при этом оставаясь абсолютно невидимыми. Фиксируйте все — от «кофе с собой» до такси от магазина до дома в непогоду.

Анализируйте и планируйте

Механическая фиксация доходов/расходов абсолютно бесполезна без дальнейшего анализа. Это только первый подготовительный шаг, отвечающий на вопрос «что мы имеем». На вопрос «как оптимизировать» поможет ответить только анализ с последующим планированием.

Не «консервируйте» процесс, адаптируйте его. Планирование семейного бюджета — это постоянная динамика: у вас могут появиться дополнительные источники дохода, интересные инвестиционные предложения, родиться ребенок и многое другое. Будьте гибкими, ведь планирование — это еще и творчество.

Помните о редких, но регулярных расходах

Если у вас страховка за автомобиль или ежегодная плата по ипотечной страховке, не откладывайте это «на потом». Делите сумму выплаты на количество месяцев от одной до другой, и стабильно откладывайте каждый месяц деньги на покрытие этой статьи расходов.

Ставьте краткосрочные и долгосрочные цели

Копить просто так — это не работает. Если вы ставите в конце определенную цель, например, «досрочно выплатить ипотеку к определенному сроку», то попробуйте разбить процесс на этапы в виде краткосрочных задач: «сэкономить в месяц определенную сумму» и т.д.

Откройте сберегательный счет

А лучше, следуя правилу «не храните все яйца в одной корзине», не один. Это может быть депозитный счет, с которого невозможно снять наличные в любой момент. Попробуйте откладывать 10% от суммы вашего ежемесячного дохода. Только делать это нужно сразу же после поступления денег, иначе к концу месяца может случиться, что откладывать будет нечего.

Введите правило в привычку, и очень скоро вы перестанете рассчитывать на эти деньги в режиме «повседневной жизни». Осознание, что у вас при любой форс-мажорной ситуации есть «финансовый парашют» позволит с большим оптимизмом и спокойствием смотреть в будущее.

Рекомендации по решению форс-мажорных ситуаций читайте в статье «Не могу платить по ипотеке.

Что делать?»

Не забывайте вовремя оплачивать счета

Да, звучит банально, но происходит часто. Если у вас есть дополнительные кредиты, распечатайте графики и повесьте их на видное место, ставьте «напоминалки» в мобильном телефоне. То же самое касается оплаты коммунальных счетов и т.д. Забудете заплатить вовремя — потом придется платить больше. Соответственно, и денег на текущие расходы останется меньше.

Старайтесь планировать ежедневный бюджет

Вычтите из ежемесячного бюджета основные, крупные статьи расходов (налоги, еда, транспорт, сберегательные счета, кредиты и т.д.), остаток поделите на количество дней в месяц. Итог — то, что вы можете произвольно тратить в день. Сегодня — вышли за пределы суммы, завтра — постарайтесь быть экономнее.

Планируйте крупные траты

Импульсивные траты, конечно, допустимы, но это не должно касаться крупных сумм. Имея в запасе время, всегда можно сравнить предложения, оценить их плюсы и минусы, найти наиболее выгодные варианты.

Разумно разделяйте «потребности» и «желания»

Потребности — это необходимость. Не экономьте на качестве еды, медицинских услугах — переплачивать за это придется в разы дороже. Желания — это то, что нас радует и облегчает нашу жизнь, например, покупка последней модели телефона или заказ пиццы на дом. Необходимости нет, но так приятно. Отказывать себе в их реализации ни в коем случае нельзя. Баловать себя не просто нужно, а необходимо.

Это ведь и дополнительная мотивация к повышению качества жизни, и психологический комфорт. Постоянно отказывая себе в ежедневных радостях, вы не сэкономите, а заработаете нервный срыв, хроническую усталость и депрессию.

Здесь также следует проявить осознанность и понять, что вас действительно радует и вдохновляет, а что — слепое следование моде и бесполезная трата денег: что в практическом, что в психологическом смысле. Нужно учиться жертвовать чем-то малым, особенно если на горизонте у вас глобальные цели.

Составляйте список покупок

Гарантированно, большой процент ваших покупок отправляется в мусорную корзину неиспользованным. Особенно это касается покупки еды. Отправляйтесь в супермаркет с готовым списком. Так вы потратите и меньше времени, и денег.

Следите за скидками

Можно завести отдельный почтовый ящик, на который вам будут приходить специальные предложения, промокоды и информация о скидках в магазинах. Также есть множество сервисов для мобильных телефонов, регулярно рассылающих актуальную информацию о наиболее выгодных и крупных скидках.

Сохраняйте чувство реальности

Не обещайте себе стать за месяц «суперменом» в планировании семейного бюджета, иначе горьких разочарований не избежать. Осваивайте искусство маленьких шагов и не бойтесь ошибок, их не совершают только те, кто ничего не делает. Главное — уметь на них учиться.

Как вести семейный бюджет, чтобы не доводить до развода

Правильное ведение бюджета не может сделать счастливую пару еще счастливееЯ всегда считала себя карьеристкой, и даже когда на вопрос «Выйдешь ли ты за меня?» отвечала «Да», то не думала, что мне придется записаться в безработные домохозяйки. Но как сказал Джон Леннон: «Жизнь – это то, что происходит, пока мы строим другие планы».

Во время карантина я потеряла работу и долго не могла найти новую. И первая же попавшаяся должность чуть не помогла мне вылететь из университета на выпускном курсе. Короче говоря, с момента свадьбы я целых полгода перебивалась на 5-6 тысячах, которые получала во время подработок. В один момент, не выдержав, подошла к мужу и сказала: «Я так больше не могу. Давай с этого момента все доходы делить пополам». Он колебался где-то с минуту, а затем согласился.

Так началось наше совместное ведение бюджета.

Финансовая романтика

Как бы ни была крепка личность человека, тверд характер и бескорыстна любовь, он все равно нуждается в деньгах. На одной силе воли далеко не уедешь.

В традиционной патриархальной семье, где муж зарабатывает, а жена воспитывает детей и ухаживает за домом, все понятно. Работа мужчины – приносить деньги, работа жены – вести хозяйство. Но, если заглянуть в историю, то сразу становится заметно, что на практике такое могли себе позволить только обеспеченные люди.

Но, если заглянуть в историю, то сразу становится заметно, что на практике такое могли себе позволить только обеспеченные люди.

Менее обеспеченные делили все поровну: крестьяне – и мужчины, и женщины – служили более обеспеченным людям, и быт вели вместе, каждый по мере возможности.

Способы ведения семейного бюджета

Когда люди решают съехаться, то первый вопрос, которым они задаются – как вести финансы. И если сначала в приоритете справедливость распределения бюджета, то потом, когда возникают первые финансовые трудности, справедливость отходит на второй план.

Совместное ведение

Однажды пожилая соседка рассказывала мне про своего мужа. Работали оба, а финансы распределяла только она. Однажды она сказала: «Так ты возьми свою долю-то», а он ответил: «Ой, не надо, пусть у тебя будут, а то я все потрачу на всякую ерунду». Они прожили долгую счастливую жизнь, ведь обоих такое положение вещей устраивало.

— Рыбка моя, а где деньги? — Дорогой, рыбки не умеют разговаривать.

Совместное ведение было довольно распространено в советских семьях. Оба супруга приносили в семью доход и распоряжались средствами вместе. Деньги просто складывались «в общую кучу», и муж и жена распоряжались заработком вместе. Иногда решать, куда уйдут деньги, мог только один из супругов.

В идеале любая средняя и крупная покупка обсуждается между партнерами, а личные деньги – это только карманные расходы (на проезд и кофе).

Раздельный бюджет

Сегодня это довольно модный способ распределять финансы. С первого взгляда может показаться, что супруги живут, как соседи по комнате: каждый распоряжается своими деньгами, а за аренду и еду платят пополам, но это не совсем так. Если у супругов одинаковая зарплата, то такой способ полностью оправдан, однако если она отличается – могут возникнуть проблемы.

К примеру, у мужа зарплата 50 тыс., а у жены 30. Они взяли ипотеку с выплатами 40 тыс. в месяц и решили делить их пополам. Тут сразу же возникает проблема: муж, отдавая 20 тыс. все еще остается при своих 30, а жена же вынуждена довольствоваться 10 тысячами.

все еще остается при своих 30, а жена же вынуждена довольствоваться 10 тысячами.

Супруги – не соседи, и для них нормально идти на уступки. Рационально будет, если супруг оплачивает большую часть ипотеки, оставляя жене меньшую. Например, он будет выплачивать 30 тыс., а она – 10. Тогда у обоих на личные расходы остается по 20.

Смешанный или долевой

Из названия становится ясно, что это своеобразный микс из первых двух способов. На самом деле, большинство приходит именно к такому варианту.

В нем часть доходов складываются, остальные остаются у каждого из партнеров на личные расходы и инвестиции.

В течение 9 месяцев, пока я училась, муж оставлял часть доходов на своем сберегательном счету, а остальное делил пополам. Со своих подработок я также отдавала ему половину, которой, конечно же, было довольно мало. На самом деле такое положение вещей меня очень смущало, он же ни сказал ни слова.

Однажды я все же спросила: «Как ты так можешь? Если бы кто-то забирал себе половину моей зарплаты, я бы просто так это не оставила». Он ответил: «Все просто – если ты не получишь диплом, твой отец меня не простит».

Баланс между справедливостью и практичностью

У каждого есть свой идеал семьи: кому-то по вкусу, когда мужчина – кормилец, который приносит домой сотни тысяч, а женщина – домохозяйка, которая встречает своего добытчика с работы при полном параде, с горячими пирожками и счастливой улыбкой.

Кому-то комфортно делить все поровну: осознавать, что и вы, и ваш супруг добились успеха в карьере, бывает очень приятно. Но сотни тысяч зарабатывает не каждый, кто хочет, как и по карьерной лестнице не взбегают по щелчку пальцев.

Самая страшная профессия — домохозяйка. Ни выходных, ни зарплат, ни отпуска, а муж еще жалуется, что устал, пока жена сидит дома и ничего не делаетДавайте рассмотрим примеры семейного дохода и решим, какой и кому подойдет лучше.

- Жена – учительница, муж – многообещающий писатель. У них есть пятилетний сын и ипотека. Доходы жены регулярные, но небольшие, супруга – большие, но с неизвестной периодичностью (творческий кризис, сложность романов и человеческая лень).

Как им поступить в таком случае?

Как им поступить в таком случае?

|

Совместный бюджет |

В таком случае у каждого из супругов всегда будут деньги. Иногда меньше, чем нужно, иногда больше, но будут. |

|

Раздельный бюджет |

Если, к примеру, писатель получил за книгу 140 тыс. (которую писал в течении полугода), а жена – 30 за каждый месяц, то, выплаты по ипотеке, ребенок и остальные расходы будут целиком на ней. Супруг же, первые полгода вынужден будет ходить без денег, а после того, как его книгу издадут, начнет купаться в роскоши, сделав 1-2 выплаты по ипотеке. После они вновь погрузятся в нищету, до момента издания новой книги (дата неизвестна). |

|

Долевой бюджет |

Допустим, расходы супругов – 15 тыс. в месяц. Он, получив гонорар за книгу, откладывает деньги на несколько месяцев вперед (выплаты по ипотеке + на ребенка). Она, получая зарплату, откладывает какую-то сумму (по мере возможности) на этот же счет, на случай, если супруг не успеет написать новую книгу до того, как деньги закончатся. Свою же зарплату она делит с мужем пополам – какую-то часть оставляя себе, какую-то отдает ему. Это – личные деньги каждого. |

- Муж зарабатывает 60 тыс. в месяц. Его молодая супруга ждет ребенка и не работает. Доход у нее тоже есть: она сдает квартиру на окраине города за 20 тыс. в месяц.

|

Совместный бюджет |

В распоряжении у молодой семьи 80 тыс. в месяц – на оплату счетов, ремонта и мебели откладывают вместе, раздельные деньги – только на карманные расходы. |

|

Раздельный бюджет |

Муж и жена оплачивают счета вместе; у него остаются 30-40 тыс. на себя, у нее – 5-10. |

|

Долевой бюджет |

Муж в основном оплачивает счета, а остальное тратит на себя. |

- Жена – феминистка. Муж любит ее такой, какая она есть. Зарплата у обоих примерно одинаковая – 32 и 30 тыс., работу по дому выполняют вместе, но у супруги есть пожилой французский бульдог, страдающий астмой. Он нуждается в дорогом лечении и на дух не переносит второго хозяина. Хозяин относится к этому с взаимностью.

|

Совместный бюджет |

У семьи на руках 60 тыс. Оба покупают продукты, оплачивают коммунальные счета и покупают проездные. Равенством довольны все, но муж не понимает, почему он должен платить за бульдога, который будит его по ночам громким храпом. |

|

Раздельный бюджет |

Супруги оплачивают счета вместе, девушка платит за бульдога сама, парень готов смириться с тем, что чувствительный пес живет в его доме. |

|

Долевой бюджет |

Каждый в семье отдает часть своих денег в общий бюджет и вместе копят на квартиру. Остальные деньги делятся на личные расходы. Мужу предоставляется добровольный выбор – платить за бульдога или нет. |

Как известно, сколько людей — столько и мнений. Поэтому мы предлагаем самостоятельно решить, какой из вариантов лучше подходит именно вашей паре.

К тому времени как я получила диплом и наконец-то нашла работу, я была так признательна супругу, что первую же зарплату полностью отдала ему, оставив себе немного денег на карманные расходы. Он был безумно рад, а меня перестало глодать чувство вины.

С тех пор мы частично изобрели собственный вариант ведения семейного бюджета. У нас есть четыре банковские карты: одна моя, одна его, и две общие, прикрепленные к одному счету. Каждый раз, получая аванс или зарплату, мы откладываем какую-то сумму на общий счет. Остаток мы делим пополам и оставляем у себя. Так каждый копит на то, что считает нужным, а размер карманных расходов у нас одинаковый.

Остаток мы делим пополам и оставляем у себя. Так каждый копит на то, что считает нужным, а размер карманных расходов у нас одинаковый.

Ссориться нельзя мириться

Кто-то говорит, что из-за денег семья может развалиться, но они ошибаются. Деньги могут стать причиной ссоры, и не одной, но не той самой проблемой, из-за которой люди, создавшие семью, расходятся.

И все же плохое ведение финансов способно разобщить супругов. Но возникает оно не из-за неправильно выбранного способа ведения бюджета, а из-за банальной непорядочности в отношении денег.

В жизни каждого человека время от времени могут случаться ситуации, когда он оказывается неправ. Иногда, понимая это, он может просто-напросто не знать, как выйти из этой ситуации. А порой, просто не осознавать, что делает не так.

Сейчас мы попробуем свежим взглядом разобрать самые распространенные ошибки и предложить вариант решения проблемы. А заодно предостеречь тех, кто только начинает вести совместный бюджет.

- Тратить больше, чем вторая половинка

Когда один партнер ходит пешком, чтобы сэкономить на проезде, а второй покупает кофе в кофейне, потому что он вкуснее, чем растворимая бурда из баночки в домашнем буфете, то возникает ощущение несправедливости. Но когда есть четкое разделение: «это твое – а это мое», становится безразлично, как партнер тратит свои деньги.

Если один не экономит, потому что не хватает силы воли – можно целиком поручить ведение финансов партнеру, а у себя держать только деньги на карманные расходы.

- Скрывать свои доходы

Представим ситуацию: муж отдает супруге часть зарплаты и не говорит об этом. Денег не хватает, и супруга постоянно берет подработки, жертвует своими хобби, здоровьем и отдыхом, чтобы обеспечить детей необходимым. Так они живут годами. Однажды она узнает о секрете мужа. Следующий шаг – собрать вещи и уехать с детьми к маме. Она даже не дает супругу шанс объясниться, не отвечает на звонки, а видя на улице, игнорирует.

Она даже не дает супругу шанс объясниться, не отвечает на звонки, а видя на улице, игнорирует.

Что делать, если вы скрываете доходы? Ответ разочаровывающе прост – не скрывать. Герои нашей истории уже не смогут решить проблему – обида слишком сильна. Но если скрытный партнер не дошел до этой точки, лучше рассказать об утаиваемых доходах. В зависимости от размера вины второй половине может быть просто без разницы, или она позлится и простит.

- «Твоя зарплата больше моей»

Эту проблему мы разобьем на две части.

1. Зависть

Когда зарплата мужчины больше зарплаты женщины, это кажется нормальным. Но если зарплата жены больше доходов мужа, это сильно бьет по самооценке последнего. Что делать в такой ситуации?

Есть два варианта: мужу найти другую, более высокооплачиваемую работу, второй – смириться, как в итоге поступил вспыльчивый, но отходчивый Гоша из киноленты «Москва слезами не верит».

Часто женщины с более высоким доходом стараются не упоминать об этом или вообще притвориться, что их доход равен. Этот вариант, конечно, тоже может сработать, но, если проблема есть, то нужно ее решать, а не притворяться, будто все в порядке.

Этот вариант, конечно, тоже может сработать, но, если проблема есть, то нужно ее решать, а не притворяться, будто все в порядке.

2. Насилие

Если у вас отнимают деньги без вашего разрешения; если вас полностью обеспечивают, не давая возможности зарабатывать и попрекают этим; если вам просто не дают работать, заставляя заниматься домашними делами, потому что вы женщина, и так «правильно», ответ один – уходить.

Насилие – это насилие, в любой форме. И если человек позволяет себе такое, вряд ли у ваших отношений есть светлое будущее.

- Ничего не обсуждать

В отношениях нужно быть открытым для диалога, нужно уметь правильно спорить (адекватно приводить аргументы, не переходя на личности и решая вопрос) и идти на компромисс. Даже если вы приучены решать проблемы самостоятельно, не стоит этого делать. Вторая половинка всегда может помочь – и морально, и финансово.

Влюбляясь, мы готовы свернуть все горы на свете. В крови бушуют гормоны, сердце стучит от адреналина, а мозг практически тупеет (и тому есть научное подтверждение). Но спустя время наваждение проходит. И наступает разочарование. Тогда люди оказываются на распутье: кто-то уходит, кто-то молча терпит, а кто-то выбирает…любить.

Но спустя время наваждение проходит. И наступает разочарование. Тогда люди оказываются на распутье: кто-то уходит, кто-то молча терпит, а кто-то выбирает…любить.

Как сказал известный философ: «Настоящая любовь – это выбор». И он прав, ведь только благодаря любви, которую два взрослых человека выбрали сами, они могут построить крепкую семью: вырастить счастливых детей, построить уютный дом и достичь небывалых высот в карьере.

Взаимопонимания вам!

Как начать вести семейный бюджет Финансовая грамотность в семье mp3 download (8.79 MB)

Как начать вести семейный бюджет // Финансовая грамотность в семье✅Материалы по финансовой грамотности и инвестициям👉 bagryancev.com/finance

✅Подписывайтесь на мой Инстаграм: instagram.com/pavelbagryancev/

📕Книги bagryancev.com/book

Рассылка для осознанных и нравственных мужчин► harizma.rostlichnosti.com

Финансовая грамотность и семейный бюджет. На моем канале уже были видео про семейный бюджет и финансовую грамотность по-отдельности, но в этом ролике я наконец-таки хочу объединить два этих понятия. Если вы задаетесь вопросом о том, как экономить семейный…

На моем канале уже были видео про семейный бюджет и финансовую грамотность по-отдельности, но в этом ролике я наконец-таки хочу объединить два этих понятия. Если вы задаетесь вопросом о том, как экономить семейный…

Как начать вести семейный бюджет Финансовая грамотность в семье! Как вести учет личных финансов

🔹 Переходите по ссылке и получите бесплатное пособие:»Воронка 7 вопросов себе для создания капитала»: likpro.ru/red/b/09 —————————————————————————————- Большинство семей ведет бюджет хаотично, что не позволяет достигать финансовых целей и совокупного богатства. Между тем научиться правильно распоряжаться деньгами — реально, если есть понимание и определена стратегия ведения семейного бюджета. В этом видео вы узнаете как правильно вести семейный бюджет и создать…

Семейный бюджет — как распределять, вести и планировать / Личные финансы и финансовая грамотность

Как правильно делить, вести и планировать бюджет семьи, чтобы экономить деньги и достигать финансовых целей? В этом видео разбираем 3 способа распределять семейный бюджет, каждый из них имеет свои плюсы и минусы. Какой бы способ ваша семья не выбрала — важно грамотно ставить финансовые цели, вести учет доходов и расходов и совместно планировать бюджет. Осознанный подход к деньгам в семье позволяет не только тратить меньше и копить деньги, но и повышать качество жизни даже при текущем уровне доходов.

Текстовый обзор: clck.ru/MJidh

Экономика…

Деньги в семье: 7 ошибок, которые разрушают отношения / Семейный бюджет

Финансы в семье и отношениях — острый вопрос. Деньги — самая распространенная причина ссор и разводов. И дело не только в их нехватке, а в том, что люди в принципе не привыкли разговаривать про деньги, обсуждать семейный бюджет и финансовые цели. Сегодня обсуждаем финансовые ошибки, которые могут испортить отношения навсегда. Как вести семейный бюджет так, чтобы сохранять взаимопонимание?

Экономика и инвестиции — последние новости на сайте InvestFuture: investfuture.ru/

Таймкоды из видео:

00:00 Введение

01:49 Расточительность и. ..

..

СЕМЕЙНЫЙ БЮДЖЕТ Как ВЕСТИ, ПРАКТИКА с примерами и таблицей.Полная ИНСТРУКЦИЯ Доходы расходы в семье

Расходы семейного бюджета — дело ответственное! Мы создали максимально подробную инструкцию, как вести семейный бюджет, учитывая и планируя расходы и доходы в семье. Это наш первый глобальный урок по ведению бюджета семьи с практическим применением, с примерами таблиц, с заполнением и комментариями. Вкратце. С чего начать? 1. Определить сколько вы зарабатываете за Год. Учитываем все доходы, дополнительные в том числе. 2. Теперь определяем из расчета доходов, сколько мы хотим отложить денег за год. Вписываем в таблицу наш доход и планируемый…

Семейный бюджет #4: кто за что платит и кто зарабатывает | Как вести семейный бюджет /16+

goo.gl/EqYQ9f — подпишитесь на канал и узнайте всё о бизнесе, финансах и инвестициях. Бизнес тренер Александр Тен — только актуальная информация от эксперта. 🔥 Программа Александра Тена ‘ПАССИВНЫЙ ИНВЕСТОР’ ► tenalexander.ru/passivinvest — программа о том, как грамотно инвестировать деньги, создать свой первый миллион и выйти на пассивный доход.

ВИДЕО: Семейный бюджет: кто за что платит и кто зарабатывает | Как вести семейный бюджет /16+

🎬 В ЭТОМ ВИДЕО:

Как вести семейный бюджет? Семейный бюджет, кто за что платит? В этом видео мы…

🔥 Программа Александра Тена ‘ПАССИВНЫЙ ИНВЕСТОР’ ► tenalexander.ru/passivinvest — программа о том, как грамотно инвестировать деньги, создать свой первый миллион и выйти на пассивный доход.

ВИДЕО: Семейный бюджет: кто за что платит и кто зарабатывает | Как вести семейный бюджет /16+

🎬 В ЭТОМ ВИДЕО:

Как вести семейный бюджет? Семейный бюджет, кто за что платит? В этом видео мы…

Как вести семейный бюджет. // Способы ведения семейного бюджета.

Как вести семейный бюджет. // Способы ведения семейного бюджета.

Здравствуйте меня зовут Гульнара Ушакова, я эксперт и консультант по теме семейного бюджета, капитала и накопления.

На канале я подробно рассматриваю следующие темы:

система управления семейным бюджетом;

семейный бюджет;

капитал и личный капитал;

ведение доходов и расходов;

финансовая грамотность для женщин;

основы финансовой грамотности;

финансовая грамотность и как она влияет на благосостояние семьи;

влияние финансовой грамотности на уровень жизни человека.

Вы…

Как спланировать семейный бюджет Финансовая грамотность в семье! Организация личных финансов!

🔹Воронка 7 вопросов себе для создания капитала: likpro.ru/red/b/09 —————————————————————————————- Как правильно распределить семейный бюджет? Несколько правил планирования семейного бюджета, которые я здесь приведу, могут служить приблизительным ориентиром для принятия решений. Ситуации у всех разные и постоянно меняются, но основные принципы послужат хорошей отправной точкой. ————————————————————————————— 00:00 Как вести…

Как начать вести семейный бюджет.

Как начать вести семейный бюджет.

Здравствуйте меня зовут Гульнара Ушакова, я эксперт и консультант по теме семейного бюджета, капитала и накопления.

На канале я подробно рассматриваю следующие темы:

система управления семейным бюджетом;

семейный бюджет;

капитал и личный капитал;

ведение доходов и расходов;

финансовая грамотность для женщин;

основы финансовой грамотности;

финансовая грамотность и как она влияет на благосостояние семьи;

влияние финансовой грамотности на уровень жизни человека. Вы узнаете, как правильно:

планировать…

Вы узнаете, как правильно:

планировать…

Как вести семейный бюджет I Финансовая грамотность

Скачайте книгу «Что такое личный/семейный бюджет, как его вести и зачем он нужен?» goo.gl/bdwEql Подпишитесь на мой канал goo.gl/BvezB6 Добавьтесь ко мне в социальных сетях, там я тоже публикую много полезного по теме финансовой грамотности: Вконтакте: vk.com/ellasazykina Facebook: facebook.com/ellafinconsultant/ Instagram: instagram.com/ellasazykina/

КАК ВЕСТИ СЕМЕЙНЫЙ БЮДЖЕТ | ТАБЛИЦА

Как вести семейный бюджет? 30 минут в месяц и ваши финансы под строгим контролем. Моей тетрадке уже 7 лет и эта система еще не давала сбоев! Записываем приход -расход и делаем выводы, все просто, попробуйте! Спонтанно записала видео, пока записывала чеки. Еще влажные волосы, домашняя майка и отсутствие макияжа. Будем считать, что это был влог))) Кто за такой формат видео, когда я снимаю, монтирую и выкладываю за два часа? Лайк?

4 главных принципа семейного бюджета.

Как не ссориться из-за денег Совместно с @Victoria Mende

Как не ссориться из-за денег Совместно с @Victoria Mende

👉 Практика ведения семейного бюджета, видео на канале @Victoria Mende: youtu.be/OvLmYFziOVs 👉 Ссылка на оформление карты с кэшбеком от Тинькофф — l.tinkoff.ru/svetabudget 4 главных принципа ведения семейного бюджета, чтобы не ссориться из-за денег: — равноЦЕННОСТЬ партнеров — соблюдение колеса баланса — общность взглядов на расходы — неподконтрольные деньги для обоих супругов ____________________ Пользуешься банковскими картами? Скачай БЕСПЛАТНО памятку пользователя банковской карты и узнай, как сделать свою карту еще выгоднее: …

Как вести семейный бюджет Как управлять деньгами в семье! Финансовая грамотность | Гришечкин

Скачай список «100 прибыльных ниш»: business-skill.ru/page/youtube/

===============

Добавляй меня в соц.сетях:

Vkontakte vk.com/grishechkinevgeniy

Instagram instagram.com/grishechkinevgeniy/

Как вести семейный бюджет? Как управлять деньгами в семье! Финансовая грамотность

В первую очередь, нужно понять, управлять деньгами в семье семейный бюджет, должен кто-то один как вести семейный бюджет, либо мужчина, либо женщина. Без разницы кто будет управлять личные финансы. Потому что личный бюджет, есть определенные инструменты, которые нужно…

Без разницы кто будет управлять личные финансы. Потому что личный бюджет, есть определенные инструменты, которые нужно…

Как вести семейный бюджет и планировать, программы и таблица Excel

Обновлено Автор Олег Лажечников Просмотров 53033

Хочу поделиться личным опытом ведения бюджета в целом, потому что не важно, какой именно бюджет вы ведете, семейный или личный. Важен сам принцип, который может приблизить или отдалить возможность ваших поездок или накоплений. На мой взгляд, свой финансовый путь стоит начинать именно с бюджета.

Я часто сталкиваюсь с тем, что люди не знают, сколько уходит у них на еду или шоппинг, у них нет подушки безопасности и целей на будущее. При этом они залезают в кредиты и жалуются, что денег не хватает. Сразу возникает вопрос, может пора что-то менять?

Зачем нужен семейный бюджет

Некоторые люди на постсоветском пространстве превратно понимают смысл ведения бюджета, ассоциируют его сугубо с экономией, которую воспринимают очень негативно, как будто это что-то постыдное. Или думают, что бюджет нужен только тем, у кого мало денег. Но могу сказать на своем примере — чем больше у тебя денег, тем больше нужен бюджет.

Или думают, что бюджет нужен только тем, у кого мало денег. Но могу сказать на своем примере — чем больше у тебя денег, тем больше нужен бюджет.

Дело в том, что бюджет нужен не для того, чтобы экономить, а для того чтобы все контролировать. Это означает, не только уменьшение трат, но и их увеличение. В финансах должен быть порядок, чтобы все было четко разложено по полочкам. Тогда будет проще ставить себе цели и достигать их.

Ведение бюджета позволяет более эффективно и главное сознательно распределять средства. Никого же не удивляет наличие в фирме бухгалтера, который сводит дебит с кредитом и решает, куда должны пойти деньги. В семейном бюджете точно также, это финансовый план семьи. Мне кажется, таким вещам должны учить в школе.

Плюсы

- Контроль. Вы всегда четко знаете, на что вы тратите деньги. Не возникает вопросов, а куда ушло пол-зарплаты, и кто ее потратил. Тоже самое с доходами, особенно актуально, если у вас несколько источников и они меняются.

У меня есть свое ИП и для него я тоже веду бюджет — бухгалтерию в Мое Дело.

У меня есть свое ИП и для него я тоже веду бюджет — бухгалтерию в Мое Дело. - Сознательный выбор. После пары месяцев ведения бюджета вы реально узнаете, сколько составляет каждая статья расходов, и возможно захотите скорректировать её — уменьшить или увеличить. В итоге устраните ненужные вам траты, а также узнаете, куда вы «жмотите» тратить (например, на здоровье или спорт, так часто бывает).

- Удобно для увольнения и во время кризисов. Можно рассчитать, насколько хватит вашей финансовой подушки безопасности и когда крайний срок выхода на работу или получения дохода.

- Нет долгов. Минимизируется залезание в долги/кредиты, потому что можно заранее все рассчитать и избежать этого. Бюджет дисциплинирует!

- Проще планировать крупные траты. Если вы хотите купить машину или поехать на Мальдивы, то с бюджетом — это намного проще сделать. Вы сможете узнать, в каком месяце у вас появится достаточная сумма, или как нужно изменить объем трат/доходов, чтобы эта сумма появилась.

- Финансовый вектор. Бюджет очень хорошо показывает, куда ведет ваш подход к финансам, к процветанию или банкротству. Возможно пора менять работу для увеличения дохода, формировать подушку безопасности, инвестировать процент от дохода.

Я бюджет с 2008 года. Один раз попробовал и мне понравилось. Благодаря бюджету удалось спланировать уже не одно путешествие, сформировать депозиты на счетах и начать инвестировать через Тинькофф Инвестиции. Больше всего мне нравится чувство уверенности в завтрашнем дне, потому что все распланировано на год вперед.

Однажды бюджет мне очень помог после моего увольнения в 2010. Я тогда сразу рассчитал, сколько месяцев свободной жизни могу получить, в какие страны съездить и какие вещи купить. Соответственно, я знал, в какой месяц должен будет появится заработок.

Минусы

- Отмечание трат и планирование семейного бюджета занимает время, но при правильном подходе можно почти все автоматизировать. Хотя порой бывает даже приятно сесть на полчасика и прикинуть свои финансовые цели на ближайший год.

- Есть вероятность слишком углубиться в подсчеты, считая все до изнеможения и анализируя, в каком из супермаркетов дешевле покупать гречку, а в каком туалетную бумагу. Надо помнить, что бюджет — это инструмент, а не самоцель.

- Дополнение к предыдущему пункту. Есть вероятность залипнуть на текущей планке дохода и сосредоточится только на экономии. Или иначе, «не разрешать» иметь себе больше денег, этакий психологический барьер.

Как вести семейный бюджет

Насколько подробно вести бюджет, решает каждый сам для себя. Я в начале очень подробно все вел, чтобы понять, куда и чего уходит, а потом начал округлять и меньше контролировать траты. В итоге получился «плавающий» бюджет, без строгого планирования. Но главный результат — отсутствие ненужных трат, соответствие расходов доходам (потребностей возможностям), а не экономия ради экономии.

Доходы и расходы

Бюджет состоит из статей доходов и статей расходов. Соответственно, в процессе нужно эти операции отмечать вручную или автоматически, чтобы потом соотносить фактические траты с планируемыми.

Статьи дохода — это все ваши источники доходов: зарплата, проценты с депозита, подработки. Тут все просто.

Статьи расходов — это все ваши траты по категориям: еда, аренда квартиры, коммуналка, авто, транспорт, покупки, путешествия. Часто траты разделяют на 2 категории (Обязательные и Необязательные) и уже внутри них делают подкатегории.

Количество статей расходов может быть любым. Я начинал со значительной детализацией, а потом упростил все и объединил многие статьи. Если не знаете, с чего начать, то начните с любых статей, обычно за пару месяцев ведения бюджета становится все ясно.

Пример семейного бюджета в ExcelКак минимум, вам нужно задать те статьи расходов, которые которые вам нужно отслеживать. Например, кому-то надо будет выделить из «Еды» отдельно «Спиртное», кому-то надо будет «Шоппинг» разделить на «Одежду» и «Украшения». Чтобы понять, сколько и куда уходит, а потом контролировать и не тратить больше планируемого, если есть такая склонность.

Или, наоборот, можно объединить несколько разных категорий затрат в одну «Другие траты» — аренда квартиры, коммуналка, транспорт, домашний интернет, мобильная связь. Это те регулярные траты, которые не меняются годами и их в принципе можно не отслеживать, так как на них нельзя повлиять. Ну, или вы не собираетесь их менять.

Это те регулярные траты, которые не меняются годами и их в принципе можно не отслеживать, так как на них нельзя повлиять. Ну, или вы не собираетесь их менять.

Также имеет смысл делать такие категории затрат, на которые вы зажимаете деньги — Спорт, Здоровье, Красота, Театр. Чтобы потом заставлять себя тратить на это, раз запланировали, задушить в себе жабу. Необязательно прям эти категории, это я на своем примере, вечно на здоровье экономлю.

Планирование бюджета

Бюджет строится на том, что вы планируете траты на месяц и потом придерживаетесь этого плана. По итогам месяца вы будете знать, отклонились ли вы от плана и насколько.

Смысл этого заключается в том, чтобы не тратить больше, чем у вас есть. Чтобы не залезать в долги, не брать кредиты, и не жить с пустым кошельком пару недель до зарплаты. Задача бюджета сделать ваши траты сознательными и избежать спонтанных покупок, которые потом обычно лежат в шкафу без дела.

Нужно организовать свой бюджет так, чтобы у вас был положительный остаток (резерв) каждый месяц, то есть положительная разница между доходами и расходами. Ну, или, если ваши доходы/расходы нерегулярные, то не каждый месяц смотрим тенденцию, а раз в квартал или год. Не стоит жить в минус и увеличивать кол-во кредитов, это ни к чему хорошему не приведет.

Ну, или, если ваши доходы/расходы нерегулярные, то не каждый месяц смотрим тенденцию, а раз в квартал или год. Не стоит жить в минус и увеличивать кол-во кредитов, это ни к чему хорошему не приведет.

Да, можно вести бюджет без планирования вообще, просто отмечать доходы/расходы и все. Кстати, в некоторых приложениях планирования как раз нет. Однако, это больше подходит организованным людям, не склонным к лишним тратам.

Подушка и инвестиции

Резерв может накапливаться, чтобы потом купить что-то крупное или сформировать финансовую подушку безопасности (неприкосновенный запас, финансовый буфер). В идеале, подушка должна быть в приоритете, никогда не знаешь, когда она может понадобится. Потерял ли работу в кризис, попал ли в больницу и тд.

Каким должен быть размер подушки безопасности? Не меньше 3 месяцев ваших ежемесячных трат, чтобы вы могли прожить без дохода. Лучше, чтобы подушки хватило на полгода-год.

Также во многих умных книжках советуют часть дохода регулярно инвестировать. В России эта тема пока еще не настолько популярна, как на западе, но уже тоже набирает обороты. Только я бы сначала сформировал подушку, а потом уже инвестировал.

В России эта тема пока еще не настолько популярна, как на западе, но уже тоже набирает обороты. Только я бы сначала сформировал подушку, а потом уже инвестировал.

Брокерский счет + 32000 руб →

Кто-то может возразить, что не на что это все делать. Однако, это не так. Можно начать откладывать 5-10% от дохода, это та сумма которая практически не заметна при любых доходах. В свое время я начинал именно с этого, сейчас бывает откладываю и 50%.

Кто должен вести бюджет

Вести бюджет может любой из супругов, как вместе, так и кто-то один. Как договоритесь. Или точнее, кому это больше понравится. Правда, когда вместе ведут (оба траты отмечают и планируют), то проще будет обсуждать что-то, нежели, если кто-то дистанцируется от этого.

Стоит ли вести совместный или раздельный бюджет, не скажу. Есть разные мнения на этот счет. Я лично приемлю оба варианта. Когда в паре оба самодостаточны и зарабатывают, то, во-первых, каждый более спокоен и уверен в завтрашнем дне, а во-вторых, будет только рад раздельному бюджету.

Программы для ведения семейного бюджета

Как выбрать программу

Сейчас навалом готовых сервисов и приложений для ведения бюджета: Дребеденьги, Дзен-мани, Monefy, 1Money, Домашняя бухгалтерия и тд.

Часть сервисов имеют свой сайт-сервис и мобильное приложение, часть только приложение, часть только сайт. На мой взгляд удобнее тот вариант, когда есть возможность пользоваться, и приложением на телефоне, и онлайн-версией на сайте с ноутбука. Это была одна из причин, почему я выбрал в свое время Дребеденьги и сижу на них уже много лет.

Как я выбирал программу для ведения семейного бюджета? Я зашел на Google Play, скачал штук 5 андроид-приложений, которые приглянулись мне по скриншотам, рейтингу и описаниям, и начал их пробовать. Где-то 10-20 минут на каждое приложение. В результате осталось два, которые более менее мне были понятны, или другими словами, где меня устроила логика ведения бюджета. Это важно, чтобы все было интуитивно понятно. Далее я попробовал пару дней поотмечать траты, чтобы понять, удобно мне или нет.

Кстати, для бюджета инвестиций я использую сервис Intelinvest, по ссылке вам дадут 20% скидку на оплату после регистрации. Пока не нашел ничего лучше.

Intelinvest + 20% скидка →

Сервис Дребеденьги

С 2013 года я перенес бюджет в сервис Дребеденьги и очень доволен. Теперь все траты попадают в мой бюджет автоматически из банковских смс и push-сообщений, очень важная и нужная функция. Таким образом, если практически не использовать наличку (а я её стараюсь минимизировать), то почти ничего отмечать и не нужно.

Попробовать Дребеденьги →

Здорово, что занесение расходов и доходов автоматизировано не только по моим картам, но и по картам жены. Нужно лишь иногда заходить в бюджет и проверять, все ли там в порядке.

Специфика сервиса такова, что полностью весь функционал, включая планирование находится на сайте, а мобильное приложение служит дополнением. Оно сканирует траты (ручной ввод тоже есть), там можно узнать баланс по всем своим счетам, посмотреть траты за месяц. Читайте отдельный пост о пользовании Дребеденьгами, иначе слишком долго рассказывать.

Как вести бюджет в таблице Excel

Вы можете сами составить любую удобную для вас таблицу семейного бюджета в Excel. Возможно, так проще попробовать начать… Но, на мой взгляд, есть вероятность из-за лишних телодвижений только отбить себе желание. Все-таки проще готовым пользоваться, чем выдумывать.

С 2008 года по 2013 год я вел бюджет в Эксель, так тогда было мало вариантов сервисов. Вы можете скачать простой вариант, представляющий шаблон моего первого бюджета. Или же вариант посложнее с учетом разных каналов дохода/расхода (карточки, электронные деньги).

Один лист в экселе – это один месяц. Бюджет месячный и расписан на 2-3 месяца вперед. Чтобы спланировать на полгода вперед, необходимо создать еще 6 листов с именем «месяцГод» (чтобы формула работала), и так далее.

В каждом месяце есть два столбца – планируемые траты и фактические. Первый столбец служит для планирования, второй для текущих трат.

В моем файле (особенно во втором) есть формулы, если вы с ними не дружите, то лучше попробуйте сделать что-то свое или воспользуйтесь готовыми сервисами. В противном случае придется разбираться. Если кратко, то во втором файле можно отмечать затраты по дням в зависимости от того, как вы их тратили: наличка, электронные деньги, карточки. И баланс потом считается точно также по всем этим местам хранения средств.

Бюджет в Excel, версия посложнееP.S. А вы ведете семейный или личный бюджет?

Выбрать страховку сейчас очень сложно, поэтому в помощь всем путешественникам я составляю рейтинг. Для этого постоянно мониторю форумы, изучаю страховые договора и сам пользуюсь страховками.

Рейтинг страховых →Финансовые инструменты для личных инвестиций

Близятся новогодние каникулы – пора застолий, подарков и… повышенных трат. По статистике, ежегодно в декабре и январе в России растет число выданных микрозаймов: деньги берут в долг, чтобы отпраздновать Новый год или дотянуть до январской зарплаты. Кредитов можно избежать, если уметь планировать доходы и расходы. Как строить семейный бюджет и достигать финансовых целей? Об этом рассказывает первый заместитель генерального директора НПФ «Благосостояние» Максим Элик.

Считаем доходы

Семейный бюджет – это совокупность доходов и расходов всех членов семьи. Наверное, двух одинаковых семейных бюджетов не найти, ведь у каждого из нас свои потребности и обстоятельства. Кто-то может подумать, что анализ бюджета нужен только в случае, если доходы и расходы большие. Однако это не так. Контроль денежных поступлений и трат нужен всем и может оказаться особенно полезен тем, кто вынужден «доживать до зарплаты», – он поможет сломать эту тенденцию.

Начать ведение семейного бюджета следует с составления списка доходов и расходов. Список покажет, на что уходят деньги и на каких необязательных тратах можно сэкономить. Прежде всего нужно записать все доходы, которые планируется получить в разные периоды – в текущем месяце, ближайшем полугодии, году и даже более – в зависимости от того, на какой срок составляется план.

Для составления перечня доходов необходимо проанализировать активы семьи, например имеется квартира, которая сдается внаем, или автомобиль, с помощью которого зарабатываются дополнительные деньги.

В раздел «доходы» также нужно включить зарплату, пенсию, другие денежные поступления – социальные пособия, если ваша семья их получает, средства от продажи чего-либо, проценты по банковскому депозиту, налоговый вычет, премиальные выплаты, словом, любую денежную прибыль.

Учитываем расходы

В списке наиболее распространенных ежемесячных трат россиянина – оплата коммунальных услуг, сотовой связи и проезда в транспорте, покупка продуктов, лекарств и одежды, выплаты по кредитам, если они есть, траты на бензин и ремонт автомобиля при его наличии. Также во многих семейных бюджетах присутствуют расходы на дополнительное образование детей, культурные мероприятия, поездки, подарки или помощь близким.

Помимо привычных ежемесячных трат есть и ежегодные, такие как уплата налогов на движимое и недвижимое имущество, обязательные страховки, например ОСАГО, крупные покупки – мебели, бытовой техники. Эти расходы не станут неожиданными, если заранее внести их в список и каждый месяц откладывать определенную сумму на эти цели.

Необязательные траты, а главное, спонтанные покупки необходимо также вносить в семейный бюджет. Это позволит понять, от каких расходов можно легко отказаться и существенно сэкономить. Список необязательных трат у каждого свой: покупка различных безделушек, товаров «у кассы» и продуктов не первой необходимости, кофе «на вынос», импульсивное приобретение одежды и аксессуаров.

Отдельной статьей обязательных расходов должно стать формирование финансовой подушки безопасности. У тех, кто внимательно относится к ведению семейного бюджета, существует принцип «заплати сначала себе». Это означает, что, получив любой доход, нужно отложить хотя бы небольшую его часть в личный резервный фонд и только после этого распределять траты на другие обязательные и необязательные нужды. Долгосрочные накопления полезно делать при любом доходе, главное – сформировать привычку регулярно откладывать средства и не расходовать их на другие цели. Со временем такая забота о самом себе вернется сторицей и придаст чувство уверенности и финансовой защищенности в сложной жизненной ситуации, которые, к сожалению, бывают в жизни у всех.

В преддверии новогодних праздников следует отдельно сказать, что помимо радостных эмоций они приносят нам и дополнительные расходы. Кстати, заботясь о своих сотрудниках, многие работодатели переносят выплату зарплат с января на декабрь. Не стоит забывать, что после праздников наступят будни, а следующей зарплаты или пенсии придется подождать. Поэтому расходы на праздники нужно заранее просчитать и определить для себя лимит праздничных трат.

Определяем цели

Итак, доходы и расходы зафиксированы. Хорошо, если параметры получившегося бюджета будут сбалансированы, то есть доходы хотя бы немного превышают расходы. Если нет, то придется искать дополнительные источники заработка или сокращать траты.

Следующий важный шаг в формировании семейного бюджета – постановка финансовых целей, которые можно разделить на краткосрочные, среднесрочные и долгосрочные.

К краткосрочным финансовым целям – в пределах одного года – можно отнести покупку бытовой техники, обслуживание дачного участка, а для кого-то это будет поездка с семьей на море, подготовка ребенка к школе, оплата обучающих курсов и так далее.

Чтобы учесть среднесрочные финансовые цели, нужно продумать, какие события планируются в жизни через 2-3 года. Это может быть, например, свадьба, покупка мебели, ремонт, затраты на обучение ребенка.

К долгосрочным накоплениям, которые занимают 5-10 лет, можно отнести приобретение машины, квартиры, дома. Есть еще сверхдолгосрочные финансовые цели со сроком накопления более 15 лет, например создание личных сбережений на пенсию или накопление капитала к поступлению ребенка в вуз. Чем раньше начать копить, тем большей суммой впоследствии можно распорядиться.

Как видно, на достижение одних финансовых целей достаточно откладывать несколько месяцев, а другие требуют многолетних накоплений. Четко сформулированные финансовые ориентиры и картина доходов и расходов помогут здраво оценить текущие возможности семьи и задать нужный вектор для достижения поставленных целей.

Призываем помощников

Сформировать и вести семейный бюджет не так просто, как может показаться на первый взгляд. Финансовое планирование – это навык, и он требует самодисциплины и практики. Помочь могут специальные программы для планшетов и смартфонов. Скачайте понравившееся мобильное приложение, внесите в него параметры семейного бюджета и финансовые цели, и виртуальный планировщик рассчитает, какую сумму и в течение какого периода необходимо откладывать «на будущее». А ежедневная фиксация доходов и расходов сделает ведение семейного бюджета точным и необременительным занятием.

Банки также предлагают своим клиентам инструменты для контроля расходов. Уже почти каждый крупный банк в мобильном приложении бесплатно предоставляет услугу выписки по счету. В ней видно структуру расходов по категориям: супермаркеты, кафе и рестораны, одежда, транспорт, аптеки, салоны красоты и так далее. Иногда банки предлагают дополнительные услуги для управления личными финансами, например можно установить максимальный ежемесячный лимит на ту или иную категорию расходов.

Однако не все банковские продукты помогают семейному бюджету. Например, кредиты являются для него серьезной нагрузкой. Решение взять в долг у банка каждый раз нужно тщательно обдумать, просчитать возможности обойтись без этого. Если кредит все же необходим, то придется учесть ежемесячные платежи в своих расходах на весь период выплаты займа, а при появлении свободных денег постараться досрочно погасить задолженность.

Копим на пенсию

Сбережения на пенсию относятся к сверхдолгосрочным финансовым целям. Благополучие на пенсии постепенно становится частью личного финансового плана современной семьи.

В особенно выгодном положении находятся те, кому доступны корпоративные пенсионные программы. Например, железнодорожникам копить негосударственную пенсию помогает ОАО «РЖД», делая взносы из средств компании в пользу каждого работника, присоединившегося к договору негосударственного пенсионного обеспечения.

Участники железнодорожной корпоративной пенсионной системы могут также повысить размер будущей негосударственной пенсии, дополнительно пополняя пенсионный счет. В качестве дополнительных взносов можно использовать средства компенсируемого социального пакета. А у железнодорожников, посвятивших работе в отрасли 20 и более лет, есть особая привилегия – ОАО «РЖД» удваивает им вознаграждение за преданность компании, если они решают перевести премию на свой пенсионный счет

Взносы на пенсионный счет лучше отнести к списку обязательных ежемесячных трат наряду с коммунальными платежами. Пусть это небольшие ежемесячные суммы, главное – начать откладывать как можно раньше. Тогда с учетом инвестиционного дохода, который НПФ ежегодно начисляет клиентам, к моменту выхода на заслуженный отдых на пенсионном счете сформируется солидный капитал.

В итоге

Многие думают, что вести семейный бюджет нужно, чтобы меньше тратить, но в действительности это не совсем так. Финансовое планирование позволяет получать больше за те же деньги. Дополнительным бонусом станет осознанное потребление, ведь спонтанных покупок будет меньше, а это уже более экологичный образ жизни. Так что, начав сегодня с учета доходов и расходов и постановки целей, можно постепенно достигать желаемого уровня жизни.

Вернуться

Как создать семейный бюджет

Создание семейного бюджета требует совместной работы, времени и регулярных настроек, но это у вас есть. Мы рассмотрим это, но давайте сначала определим «бюджет», чтобы вы знали, чего ожидать.

Что такое семейный бюджет?

Семейный бюджет — это план поступающих и исходящих денег вашей семьи на определенный период времени, например месяц или год. Например, вы можете стремиться к тому, чтобы определенные суммы в долларах или проценты от вашего совокупного ежемесячного дохода шли на различные расходы, такие как продукты питания, а также на сбережения, инвестирование и погашение долга.

«Ваш бюджет — это, по сути, инструмент для расширения возможностей», — говорит сертифицированный специалист по финансовому планированию из Орландо Анджела Мур.

Многие люди просто тратят свой доход, не задумываясь об этом, говорит она, но вы сами решаете, как распределить эти деньги, чтобы они работали на вас.

«У всех нас есть невероятная возможность создать для себя богатство и обрести финансовую свободу, но у нас должна быть стратегия вокруг этого», — говорит Мур, который также является основателем Modern Money Advisor, фирмы по финансовому планированию и образованию.«Мы не можем просто взорвать его».

Итак, давайте составим план для вашего плана.

Начните свой семейный бюджет со сметы

Выделите в календаре время, когда вы и другие взрослые в вашей семье можете начать свой бюджет, говорит Мур. (Это можете быть вы и ваш партнер, взрослые дети или родители, которые живут с вами.) Составление расписания требует от вас ответственности и помогает убедиться, что все чувствуют себя уравновешенными и готовы к поставленной задаче.

«Первый шаг — обеспечить прозрачность того, где вы сейчас находитесь», — говорит Мур.Она рекомендует начать с проверки всех финансов.

Начнем с оценок. Запишите, сколько, по вашему мнению, у вас есть сбережений. Затем переходите к долгам: каков остаток по каждому из ваших кредитов, а также ежемесячные платежи и проценты? Проделайте то же самое с ежемесячными повторяющимися расходами, такими как счет за воду.

Наконец, оцените остаток своих расходов. Попробуйте разбить эти ежемесячные расходы на сумму, которую вы платите за продукты, бензин, одежду и так далее. Мур говорит, что вы можете перечислить эти расходы индивидуально или в группе.

Помните: на этом этапе вы делаете обоснованные предположения. «Вам просто нужен обзор всего», — говорит Мур, добавляя, что это упражнение должно занять около 15 минут.

Затем получите базовый план своих расходов

Сделайте небольшой перерыв, чтобы вас не перегружали. Затем войдите в каждый из своих финансовых счетов и перечислите фактические суммы, которые вы рассчитали.

Мур провел через этот процесс множество клиентов. Она говорит, что определение реальных чисел обычно «пробуждает», потому что многие люди резко недооценивают свои расходы.

С этого момента вы и ваша семья, вероятно, сможете определить несколько способов улучшить свои финансы. Возможно, вы не осознавали, сколько процентов вы платите по той или иной ссуде, поэтому решили назначить время для звонка и переговоров. Или, возможно, вы видите, что все еще платите за подписку, которую следует отменить, или что вы тратите вдвое больше, чем предполагали, на еду на вынос.

«Выясните, где вы можете сократить или исключить определенные расходы и как вы можете перераспределить эти средства, чтобы они больше соответствовали вашим целям», — говорит Мур.

По крайней мере, теперь вы лучше понимаете, куда уходят деньги вашей семьи. У вас также есть базовый план ваших сбережений, долгов и расходов, чтобы вы могли видеть, как эти суммы меняются, когда вы начинаете составлять бюджет.

А теперь переходите к составлению бюджета.

Помимо того, что вы знаете, куда идут ваши деньги, выясните, сколько денег поступает. Отметьте ежемесячную заработную плату каждого на дом. Тогда сделайте первый удар по бюджету.

Нам нравится бюджет 50/30/20 как отправная точка.Он распределяет ваш доход по трем направлениям:

-

50% на нужды, такие как продукты, жилье, основные коммунальные услуги, транспорт, страхование, уход за детьми и минимальные выплаты по кредиту.

-

30% на потребности, такие как путешествия, подарки и питание вне дома.

-

20% на сбережения, на чрезвычайный фонд или на пенсию, а также на погашение долга.

Воспользуйтесь калькулятором ниже, чтобы интуитивно понять, как будет разделен доход вашей семьи на эти категории.

Узнайте, как этот подход к бюджетированию применим к вашим деньгам.

Сбережения и погашение долгов

$ 0

Знаете ли вы, какие категории «хотите»?

Отслеживайте тенденции ежемесячных расходов, чтобы разбить свои потребности и желания.

Если вы хотите научиться составлять бюджет, рассмотрите метод 50/30/20. Но это всего лишь один из способов сэкономить деньги. Вы также можете выбрать одну из нескольких бюджетных систем, которые различаются по своей жесткости (вы хотите отслеживать каждый доллар?) И целям (вы больше сосредоточены на устранении долгов или накоплении сбережений?).

Попробуйте рабочий лист или приложение

Вам также может пригодиться инструмент. Например, этот бесплатный рабочий лист бюджета предлагает вам ввести все домашние расходы, а затем показывает, как ваши расходы согласуются с разбивкой 50/30/20. Microsoft Office, Google Диск и другие веб-сайты также предлагают бесплатные электронные таблицы бюджета, которыми вы можете поделиться в своей семье.

Или, может быть, вы предпочитаете мобильный телефон. Эти бюджетные приложения для пар позволяют вам и вашему партнеру ссылаться на информацию о расходах и сохранении друг друга.Другие бюджетные приложения, такие как Goodbudget и You Need a Budget, также могут работать для семей.

Если вы используете какой-либо инструмент, убедитесь, что он вам очень удобен и что вы действительно будете использовать, — говорит сертифицированный специалист по финансовому планированию из Атланты Серина Шю. «Используйте то, что лучше всего подходит для вашего уровня навыков или мотивации», — говорит она.

Так что, если вы не разбираетесь в таблицах, выберите другой путь. Или, если вы не собираетесь вводить данные о расходах каждый день, воспользуйтесь инструментом, который отслеживает ваши расходы за вас.

Перед формированием бюджета

Быстрое отслеживание всех ваших расходов, чтобы понять ваши тенденции и выявить возможности для экономии денег.

Продолжайте составлять бюджет и сообщайте информацию

Этот бюджет не обязательно должен быть идеальным, — говорит Шю, который также входит в совет директоров Ассоциации финансового планирования Грузии. Фактически, вам придется часто его настраивать, особенно если у вас есть дети или иждивенцы, расходы которых со временем меняются.

Что еще важнее, чем «правильный» бюджет, — это постоянно проверять его вместе с членами вашей семьи.Как и при первоначальной проверке, запланируйте регулярные проверки бюджета.

При регистрации отметьте, как изменились (или нет) ваши расходы, обсудите, что вы могли бы сделать по-другому в будущем, и спланируйте предстоящие расходы. (Например, если приближается семейный отпуск, возможно, вы решите сократить определенные расходы и больше вложить в дорожный фонд.) я чувствую по этому поводу. Выразите, например, если вы нервничаете по поводу составления бюджета или стыдитесь долга.Таким образом, по ее словам, «вы придете из точки понимания».

Еще одна вещь для общения: ваши личные и семейные цели. Эта информация поможет вам спланировать свои деньги и не терять их.

Как говорит Шю: «Как только вы поймете, что это« почему », у вас будет больше мотивации».

Составление бюджета 101: как распределять деньги

Если у меня есть домашняя зарплата, скажем, 2000 долларов в месяц, как я могу оплачивать жилье, еду, страховку, здравоохранение, погашение долга и развлечения, не исчерпывая денег? Это много, чтобы покрыть ограниченную сумму, и это игра с нулевой суммой.

Ответ — составить бюджет.

Что такое бюджет? Бюджет — это план на каждый доллар, который у вас есть. Это не волшебство, но это большая финансовая свобода и жизнь с меньшим стрессом. Вот как его настроить.

Как распределять деньги

-

Рассчитайте свой ежемесячный доход, выберите метод составления бюджета и следите за своими успехами.

-

Попробуйте правило 50/30/20 в качестве простой основы бюджетирования.

-

Позвольте до 50% вашего дохода на нужды.

-

Оставляйте 30% дохода на нужды.

-

Направляйте 20% своего дохода на сбережения и погашение долгов.

Разберитесь в процессе составления бюджета

Определите свой доход после уплаты налогов

Если вы получаете регулярную зарплату, скорее всего, вы получаете ее, но если у вас есть автоматические вычеты для 401 (k) , сбережения и страхование здоровья и жизни, добавьте их обратно, чтобы получить истинное представление о своих сбережениях и расходах.Если у вас есть другие виды дохода — возможно, вы зарабатываете деньги на побочных сделках — вычтите все, что его снижает, например налоги и деловые расходы.

Выберите план составления бюджета

Отслеживайте свой прогресс

Автоматизируйте свои сбережения

Максимально автоматизируйте, чтобы деньги, выделенные на конкретную цель, направлялись туда с минимальными усилиями с вашей стороны. Партнер по подотчетности или онлайн-группа поддержки могут помочь, так что вы будете нести ответственность за решения, которые уносят бюджет.

При необходимости пересмотрите свой бюджет

Ваши доходы, расходы и приоритеты со временем изменятся. Соответственно скорректируйте свой бюджет, но всегда имейте его. Если вы изо всех сил пытаетесь придерживаться своего плана, попробуйте эти советы по составлению бюджета.

Перед созданием бюджета

NerdWallet разбивает ваши расходы и показывает способы их экономии.

Часто задаваемые вопросыКак сделать бюджетную таблицу?

Начните с определения вашего конечного (чистого) дохода, а затем проверьте свои текущие расходы.Наконец, примените бюджетные принципы 50/30/20: 50% на нужды, 30% на нужды и 20% на сбережения и погашение долгов.

Как вы ведете бюджет?

Ключ к ведению бюджета — это регулярное отслеживание ваших расходов, чтобы вы могли получить точное представление о том, куда идут ваши деньги и куда вы хотите их направить. Вот как начать: 1. Проверьте выписки из своего счета. 2. Распределите свои расходы по категориям. 3. Следите за последовательным отслеживанием. 4. Изучите другие варианты.5. Определите место для изменений. Бесплатные онлайн-таблицы и шаблоны могут упростить составление бюджета.

Как рассчитать бюджет?

Начните с финансовой самооценки. Как только вы поймете, где вы стоите и чего надеетесь достичь, выберите систему составления бюджета, которая подойдет вам. Мы рекомендуем систему 50/30/20, которая разделяет ваш доход на три основные категории: 50% идет на предметы первой необходимости, 30% на нужды и 20% на сбережения и погашение долгов.

Попробуйте простой план составления бюджета

Мы рекомендуем популярный бюджет 50/30/20, чтобы максимизировать ваши деньги.В нем вы тратите примерно 50% долларов после уплаты налогов на предметы первой необходимости, не более 30% на потребности и не менее 20% на сбережения и погашение долгов.

Нам нравится простота этого плана. В долгосрочной перспективе тот, кто следует этим рекомендациям, будет иметь управляемый долг, возможность время от времени развлекаться и сбережения для оплаты нерегулярных или непредвиденных расходов и комфортного выхода на пенсию.

Узнайте, как этот подход к бюджетированию применим к вашим деньгам.

Сбережения и погашение долгов

$ 0

Знаете ли вы, какие категории «хотите»?

Отслеживайте тенденции ежемесячных расходов, чтобы разбить свои потребности и желания.

Разрешите до 50% вашего дохода на нужды

Ваши потребности — около 50% вашего дохода после уплаты налогов — должны включать:

-