Что нужно делать в 20 лет, чтобы к 30 стать миллионером

1. Сосредоточьтесь на заработке

«При нынешних экономических условиях недостаточно просто копить, чтобы стать миллионером», – пишет Грант Кардоне, который прошел путь от постоянных долгов в 21 год до статуса миллионера к 30 годам – в первую очередь нужно сосредоточиться на том, чтобы планомерно и постоянно увеличивать свой заработок».

«В условиях свободной рыночной экономики любой может зарабатывать столько, сколько захочет», — Стив Сиболд«Я зарабатывал $3000 в месяц, а через девять лет получал по $20 тысяч. Ищите способы для заработка – так вы научитесь контролировать доходы и находить возможности».

Конечно, легко говорить об этом, а в реальности все сложнее, но у большинства людей есть разные варианты. Вы можете прочитать о способах получать дополнительный доход, найти прибыльную подработку, создать источник пассивного дохода и начать бизнес.

2. Обеспечьте себе несколько источников дохода

Один из самых очевидных способов больше зарабатывать – найти дополнительные источники дохода.

Писатель Томас Корли в течение пяти лет изучал жизнь миллионеров и обнаружил, что многие из них имеют несколько статей доходов: у 65% – три источника, у 45% – четыре, у 29% – пять и более.

Этими источниками может стать сдача недвижимости в аренду, инвестиции в ценные бумаги или владение частью бизнеса. «Многие миллионеры из моего исследования предпочитают иметь три источника дохода, но чем больше их у вас будет, тем безопаснее будет ваше финансовое состояние», – пишет Корли.

Фото: Pexels

3. Не храните деньги без дела, инвестируйте

Кардоне пишет: «Откладывать деньги стоит только для того, чтобы их инвестировать. Переводите свои накопления на защищенные и неприкасаемые счета. Не тратьте эти деньги ни на что, даже в экстренных ситуациях. Это заставит вас следовать первому совету, то есть увеличивать свои доходы. В последнее время по крайней мере два раза в год у меня вообще не остается свободных денег, потому что все излишки вложены в компании, и я не имею к ним доступа».

Инвестиции – это не так трудно и рискованно, как все привыкли думать. Самый простой способ начать – участвовать в программе пенсионных накоплений, если ваш работодатель предлагает такую, или найти программу самостоятельно.

Затем можно задуматься о создании индивидуального пенсионного счета, размер отчислений и налоговые условия в котором будут зависеть от вашего заработка. Если у вас все равно остаются свободные деньги, задумайтесь об инвестициях в бюджетные паевые фонды, которые рекомендует Уоррен Баффетт, или об использовании платформ онлайн-инвестиций, которые называют «робоконсультантами».

Самый легкий способ приучить себя постоянно откладывать деньги – автоматизировать этот процесс. Так вы даже не будете видеть своих отчислений и научитесь жить без этих лишних средств.

4. Не тратьте деньги на предметы роскоши

«Я не покупал себе дорогих часов и автомобилей, пока мой бизнес и инвестиции не стали генерировать несколько стабильных потоков прибыли, – пишет Кардоне. – Когда я стал миллионером, я все еще ездил на Toyota Camry. Пусть вас знают как классного специалиста, а не как любителя роскошных безделушек».

– Когда я стал миллионером, я все еще ездил на Toyota Camry. Пусть вас знают как классного специалиста, а не как любителя роскошных безделушек».

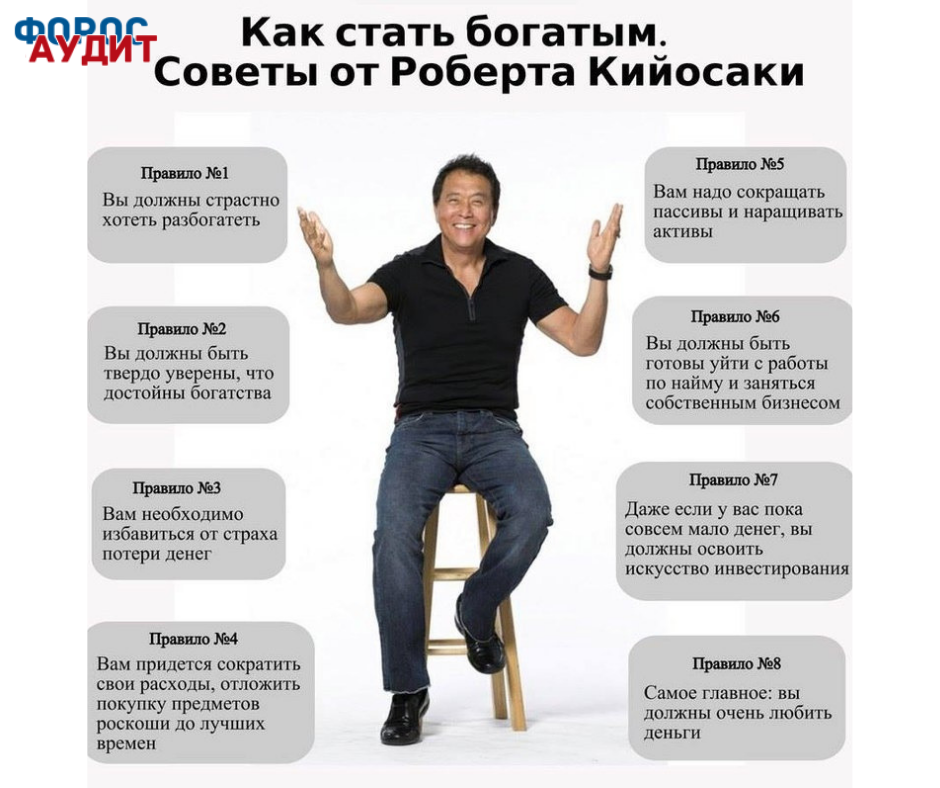

5. Измените свой взгляд на деньги

«Богатство начинается с вашего отношения к деньгам и к их заработку», – считает миллионер Стив Сиболд.

«Секрет успеха всегда заключался в одном: в отношении, – утверждает он. – Большинство людей считает, что невозможно разбогатеть без помощи извне, тогда как богатые люди знают, что все зависит только от нас самих».

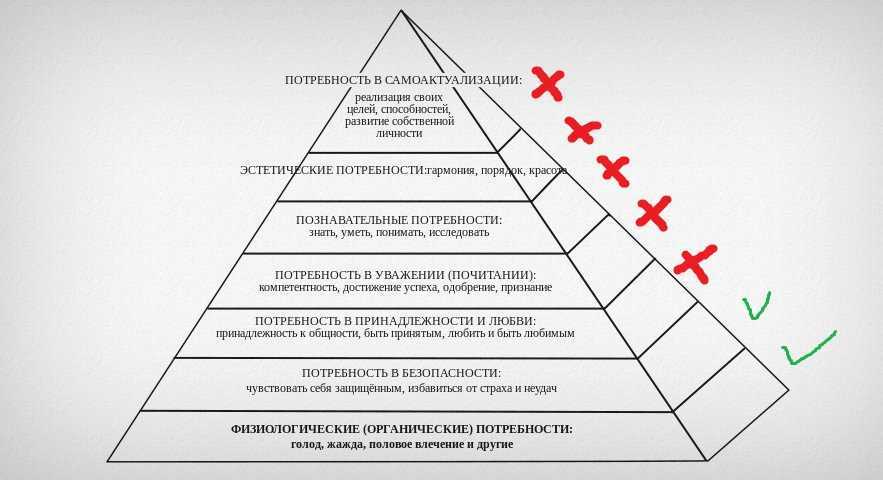

6. Инвестируйте в саморазвитие

«Самые прибыльные инвестиции вы делаете в собственное будущее, – пишет Такер Хьюз, ставший миллионером в 22 года. – Читайте по полчаса ежедневно, слушайте полезные подкасты в транспорте и займитесь поиском ментора. Недостаточно быть специалистом в своем деле, нужно иметь широчайший кругозор и уметь вести разговор на любую тему, будь то финансы, политика или спорт. Впитывайте столько знаний, сколько сможете, и ставьте свое любопытство превыше всего остального».

Многие из самых успешных и богатых людей – увлеченные читатели. Например, Уоррен Баффетт, который около 80% своего рабочего времени уделяет чтению.

7. Ставьте себе цели и составляйте планы по их достижению

Если вы хотите больше зарабатывать, то нужно четко понимать свою цель и то, как вы будете идти к ней. Деньги не появляются просто так, для этого нужно потрудиться.

Богатые люди осознанно выбирают свой путь. Они вкладывают в это всю концентрацию, целеустремленность, знания и энергию. Как утверждает миллионер Т. Харв Экер, можно добиться всего, что угодно, если четко наметить свою цель и представлять, что нужно делать: «Люди не получают желаемое прежде всего потому, что они не до конца представляют, чего хотят. Богатые люди дают себе отчет в том, что хотят быть богатыми».

Фото: Pexels

8. Общайтесь с людьми, которых вы уважаете

Эндрю Карнеги, который начинал с нуля и стал богатейшим человеком в США, называл главной причиной своего успеха один принцип под названием «Коллективный гений». Его суть в том, чтобы окружать себя одаренными людьми, разделяющими ваше мировоззрение, потому что сочетание нескольких умных и неординарных личностей порождает нечто, намного превосходящее возможности каждого из них в отдельности.

Его суть в том, чтобы окружать себя одаренными людьми, разделяющими ваше мировоззрение, потому что сочетание нескольких умных и неординарных личностей порождает нечто, намного превосходящее возможности каждого из них в отдельности.

К тому же, люди многое перенимают у тех, с кем общаются, именно поэтому состоятельные люди стараются окружать себя людьми такого же уровня достатка.

«Чаще всего близкие друзья имеют примерно одинаковый уровень дохода, – утверждает Стив Сиболд. – Общение с более успешными людьми может изменить ход вашего мышления и привести к росту вашего благосостояния. Дело в том, что миллионеры относятся к деньгам не так, как средний класс, поэтому окружив себя состоятельными людьми, можно многому научиться».

9. Ставьте более смелые цели

«Моя самая большая ошибка из тех, что связаны с финансами – это слишком скромные цели, – пишет Кардоне. – Я советую вам стремиться не к миллионам, а к чему-то большему. Мир не испытывает нехватки денег, ему не хватает достаточно амбициозных людей».

Источник.

Материалы по теме:

Как я стал миллионером в 24 года

Стив Джобс идеально описал разницу между миллиардерами и остальными людьми

7 простых привычек, которые сделают вас миллионером

Несколько цитат о деньгах от миллионеров и миллиардеров

Джек Ма: «Средний класс живет счастливее, чем миллионеры»

Как зарабатывать состояния во время войн и мировых кризисов: советы гуру инвестиций

Создатель аналитического подразделения Morgan Stanley Бартон Биггс предсказал пузырь доткомов, создал собственный хедж-фонд на несколько миллиардов долларов и написал ставшие культовыми среди всех начинающих инвесторов книги, такие как «Вышел хеджер из тумана». Вот что он советует делать в периоды масштабных глобальных кризисов на основе опыта Второй мировой войны

Легендарный инвестиционный стратег и автор бестселлеров об устройстве фондового рынка «Вышел хеджер из тумана» и «Дневник хеджера» Бартон Биггс в 2008 году написал книгу Wealth, War and Wisdom («Богатство, война и мудрость») об инвестициях и сбережениях во время войны. Для этого он изучил, как развивались события на фондовых рынках до, во время и после Второй мировой войны, составил сравнительные таблицы и сопоставил разные инвестиционные стратегии.

Для этого он изучил, как развивались события на фондовых рынках до, во время и после Второй мировой войны, составил сравнительные таблицы и сопоставил разные инвестиционные стратегии.

Помимо акций и облигаций Биггс рассмотрел и консервативные инструменты, такие как золото и недвижимость — особенно популярные в периоды глобальных потрясений и кризисов. Эта книга Биггса, умершего в 2012 году, на русском языке до сих пор не выходила. Издательство «Альпина PRO» выбрало январь 2022 года для публикации перевода — в русском варианте книга называется «История инвестиционных стратегий». Forbes публикует отрывок.

Акции против облигаций: что лучше сохраняет богатство во время войны?

Можно ли считать, что публичные акции и государственные облигации были менее заметными и лучше сохраняли и преумножали богатство в опасной первой половине XX века? Ответ заключается в том, что это зависит от временных рамок. В течение всего столетия акции в странах со «счастливой стабильностью», выигравших войны (Австралия, Канада, Ирландия, Швейцария, Швеция, Великобритания и США) имели годовую реальную доходность в размере 6,5%, а государственные облигации этих удачливых стран принесли 1,8% реальной прибыли. Даже векселя имели положительную реальную доходность. Это впечатляющие цифры! Несмотря на ошеломительный рост мировой экономики и большой технологический прогресс, столетие было омрачено двумя большими кровопролитными войнами, эпизодами гиперинфляции и двумя глубокими медвежьими периодами рынков акций, от которых пострадали как счастливчики, так и неудачники.

В течение всего столетия акции в странах со «счастливой стабильностью», выигравших войны (Австралия, Канада, Ирландия, Швейцария, Швеция, Великобритания и США) имели годовую реальную доходность в размере 6,5%, а государственные облигации этих удачливых стран принесли 1,8% реальной прибыли. Даже векселя имели положительную реальную доходность. Это впечатляющие цифры! Несмотря на ошеломительный рост мировой экономики и большой технологический прогресс, столетие было омрачено двумя большими кровопролитными войнами, эпизодами гиперинфляции и двумя глубокими медвежьими периодами рынков акций, от которых пострадали как счастливчики, так и неудачники.

Что касается стран-неудачников (Бельгия, Дания, Франция, Германия, Италия, Япония, Нидерланды, Испания), учитывая все обстоятельства, годовая реальная доходность акций в размере 4,2% за целое столетие была более чем приемлемой. В конце концов, в течение 100 лет акции повышали покупательную способность капитала даже в таких странах, как Япония, Германия и Италия, переживших продолжительные национальные катастрофы. Но это было в течение целого столетия. Во многих странах в первой половине века, особенно в тех несчастных нациях, которые проиграли войны и были оккупированы, акции обеспечивали минимальную или отрицательную реальную доходность, а в течение катастрофического десятилетия 1940-х годов — двузначные отрицательные реальные годовые доходы.

Но это было в течение целого столетия. Во многих странах в первой половине века, особенно в тех несчастных нациях, которые проиграли войны и были оккупированы, акции обеспечивали минимальную или отрицательную реальную доходность, а в течение катастрофического десятилетия 1940-х годов — двузначные отрицательные реальные годовые доходы.

Фактом является и то, что только в четырех из 15 исследованных стран (США, Австралия, Канада и Швеция) реальная доходность была положительной в каждом 20-летнем периоде в первой половине века. В остальных 11 потеря покупательной способности за их 20-летние периоды падения была, как правило, минимальна, но это не очень утешает, если эти 20 лет пришлись на тот период вашей жизни, когда вам хотелось тратить. Однако, учитывая их ликвидность, вы должны сделать вывод, что акции — лучший способ хранения основной части вашего состояния. Если суммировать эти доходы, то результаты для акций во Франции, Германии, Италии и Японии за полвека были ужасающими, а за десятилетие 1940-х годов — катастрофическими. Спад за эти печальные 10 лет был настолько сильным, что полностью уничтожил результаты 40 лет умеренного роста.

Спад за эти печальные 10 лет был настолько сильным, что полностью уничтожил результаты 40 лет умеренного роста.

Доходность государственных облигаций — это бедствие. И 10 лет в 1940-х годах, если вы жили во Франции или странах оси (страны, входившие в нацистский блок. — Forbes) и держали свое состояние в бумагах, которые теряли большую часть покупательной способности и к тому же были довольно неликвидными, были долгим сроком. Не утешало то, что другие формы хранения капитала также снижались в цене. К 1944 году практически никто не платил арендную плату за землю и здания. По крайней мере, вы могли попытаться выращивать еду на своей ферме или обменивать на еду золото и драгоценности.

Эти цифры, хотя и являются академически правильными, почти наверняка неточны, потому что рынки акций в Германии и Японии на протяжении большей части 1940-х годов были управляемыми или закрытыми; в течение длительных периодов они едва функционировали.

Материал по теме

Остерегайтесь инвестировать в акции-«хранители»: ничто не вечно!

Нет и никогда не было волшебных долгосрочных акций — «хранителей», которые можно, единожды купив, отложить навсегда, потому что ни одна компания никогда не имела устойчивого, вечного конкурентного преимущества. Превосходства, сохраняющегося в течение нескольких десятилетий, практически не существует. Некоторые преимущества длятся дольше других, но все они временные. Более того, существует огромное количество доказательств, что продолжительность действия корпоративных конкурентных преимуществ сократилась, что неудивительно в мире, где темпы изменений ускоряются. Такова природа эволюции бизнеса. Также следует помнить, что войны, как сказал экономист Йозеф Шумпетер, являются «штормами созидательного разрушения»: технологический прогресс после них ускоряется.

Нет и никогда не было волшебных долгосрочных акций — «хранителей», которые можно, единожды купив, отложить навсегда, потому что ни одна компания никогда не имела устойчивого, вечного конкурентного преимущества. Превосходства, сохраняющегося в течение нескольких десятилетий, практически не существует. Некоторые преимущества длятся дольше других, но все они временные. Более того, существует огромное количество доказательств, что продолжительность действия корпоративных конкурентных преимуществ сократилась, что неудивительно в мире, где темпы изменений ускоряются. Такова природа эволюции бизнеса. Также следует помнить, что войны, как сказал экономист Йозеф Шумпетер, являются «штормами созидательного разрушения»: технологический прогресс после них ускоряется.

Корпоративная эволюция, по-видимому, состоит в том, что компания развивает конкурентное преимущество, использует его и становится успешной. Затем цена ее акций взлетает, и вскоре о ней узнают, после чего она становится одним из лидеров роста. По мере того как компания растет и становится больше, она привлекает конкурентов и неизбежно становится менее проворной и креативной. Затем, по мере старения, ее рост замедляется, и в конце концов она застывает или устаревает. Исследования организационной экологии показывают, что, хотя в мировой экономике происходит множество инноваций, поскольку новые компании создают новые предприятия, в крупных, зрелых компаниях инноваций гораздо меньше. Если выразить ту же концепцию по-другому, компании не внедряют инновации; это делают предприниматели. IBM и Intel когда-то были великими инновационными компаниями, но теперь они являются корпоративными исследовательскими лабораториями. Новатором был Билл Гейтс, а не компания Microsoft.

По мере того как компания растет и становится больше, она привлекает конкурентов и неизбежно становится менее проворной и креативной. Затем, по мере старения, ее рост замедляется, и в конце концов она застывает или устаревает. Исследования организационной экологии показывают, что, хотя в мировой экономике происходит множество инноваций, поскольку новые компании создают новые предприятия, в крупных, зрелых компаниях инноваций гораздо меньше. Если выразить ту же концепцию по-другому, компании не внедряют инновации; это делают предприниматели. IBM и Intel когда-то были великими инновационными компаниями, но теперь они являются корпоративными исследовательскими лабораториями. Новатором был Билл Гейтс, а не компания Microsoft.

В 1917 году Forbes опубликовал список 100 крупнейших американских компаний. За следующий 71 год были Великая депрессия, Вторая мировая война, инфляция 1970-х годов и впечатляющий послевоенный бум. Когда в 1987 году Forbes пересмотрел первоначальный список, 61 компания уже прекратила свое существование по тем или иным причинам. Из оставшихся 21 компания все еще продолжала свою деятельность, но уже не входила в первую сотню. Остались только 18 и, за исключением General Electric и Kodak, все они снижали рыночные индексы. С тех пор у Kodak возникли серьезные трудности, поэтому GE — единственное действительно успешное выжившее предприятие. В 1997 году Фостер и Каплан проверили на прочность фондовый индекс Standard & Poor’s 500 с момента его создания 40 лет назад. Только 74 компании из первоначального состава все еще входили в индекс 500, и эта группа компаний отстала от общего индекса на 20%.

Из оставшихся 21 компания все еще продолжала свою деятельность, но уже не входила в первую сотню. Остались только 18 и, за исключением General Electric и Kodak, все они снижали рыночные индексы. С тех пор у Kodak возникли серьезные трудности, поэтому GE — единственное действительно успешное выжившее предприятие. В 1997 году Фостер и Каплан проверили на прочность фондовый индекс Standard & Poor’s 500 с момента его создания 40 лет назад. Только 74 компании из первоначального состава все еще входили в индекс 500, и эта группа компаний отстала от общего индекса на 20%.

Уоррен Баффет — сертифицированный бессмертный небожитель, но даже инвестиционные ясновидящие могут ошибаться в оценке конкретных компаний. 11 лет назад я слушал, как он расхваливал Coca-Cola как неприступную растущую франчайзинговую компанию, акции которой можно, единожды приобретя, надежно запереть и владеть ими вечно. Затем акции были проданы со значительной скидкой. Он неправильно оценил различные социальные, отраслевые и персональные болезни, поразившие компанию и обрушившие цену ее акций.

Он неправильно оценил различные социальные, отраслевые и персональные болезни, поразившие компанию и обрушившие цену ее акций.

В другом исследовании Роберт Виггинс и Тим Руфли создали базу данных о результатах деятельности 6772 компаний из 40 отраслей промышленности в послевоенный период. Они отсортировали компании на предмет превосходных, устойчивых показателей в бизнесе, а не на фондовом рынке, продолжительностью 10 лет и более, по отношению к отрасли, в которой работала компания. Они обнаружили, что не существует безопасной отрасли. Темпы изменений были быстрее в высокотехнологичных группах, чем в более обыденных, но скорость изменений со временем увеличивалась во всех отраслях. Они также обнаружили, что только 50% компаний достигли периода превосходства продолжительностью 10 лет и более, и лишь половина одного процента компаний сохраняла конкурентные преимущества в течение 20 лет.

Диверсификация богатства в акциях на протяжении десятилетий или поколений означает либо покупку индексных фондов, либо поиск уникальной фирмы по управлению инвестициями, способной с мудростью и дальновидностью создать диверсифицированный портфель, который, по крайней мере, будет идти в ногу со средними показателями, а в перспективе превзойдет средние показатели после уплаты налогов и сборов. Два важных преимущества индексного фонда заключаются в том, что он минимизирует налоги и транзакционные издержки благодаря низкой оборачиваемости и мизерной комиссии за управление инвестициями. В настоящее время можно приобрести индексный фонд, воспроизводящий практически любой сектор рынка акций. Ряд недавних исследований показывает, что со временем средний американский инвестор, покупает ли он отдельные акции или активные взаимные фонды, получает доходность значительно ниже, чем S&P 500.

Мне больно писать это, но у профессиональных инвесторов, по статистике и с поправкой на риск, дела обстоят ненамного лучше. Данные свидетельствуют о том, что публичные акции в долгосрочной перспективе (если воспользоваться пресловутой фразой) с высокой вероятностью принесут доход, значительно превышающий инфляцию. Если вы живете в стабильной стране и знаете с высокой степенью уверенности, что можете получить долгосрочный реальный доход в размере 400–700 базисных пунктов в индексном фонде, то зачем беспокоиться о чем-то еще? Возможно, если вы все еще верите в фей и являетесь опытным профессиональным инвестором, то сможете добиться большего, но не рассчитывайте на это. Прежде всего, не держите яйца в нескольких больших корзинах. Старая поговорка «Положите все яйца в одну корзину, а потом следите за ней» — это брокерская басня. Риски при хранении недиверсифицированного портфеля астрономические.

Здравый смысл и опыт прошлого говорят о том, что возврат к среднему значению является сверхмощной гравитационной силой во всех аспектах инвестирования, но особенно в акциях. Не существует сверхдоходных классов активов! Высечено в граните, что исключительная доходность привлекает чрезмерный капитал, а размер — враг эффективности. Ни у кого не должно быть никаких иллюзий, что частный капитал или хедж-фонды будут чем-то отличаться.

Не существует сверхдоходных классов активов! Высечено в граните, что исключительная доходность привлекает чрезмерный капитал, а размер — враг эффективности. Ни у кого не должно быть никаких иллюзий, что частный капитал или хедж-фонды будут чем-то отличаться.

Материал по теме

Золото, искусство и облигации

С третьей стороны, история Европы во время Второй мировой войны показывает, что золото и ювелирные изделия довольно хорошо работают для защиты небольшого капитала. Думайте о них как о «бешеных деньгах». Однако история Второй мировой войны предупреждает, что не стоит хранить их в сейфе в другой стране. Завоеватели потребуют ключ, и ваш банк отдаст его. Держите дома собственный сейф или спрячьте ценности в надежном убежище. Прежде всего, никому не говорите об этом. Когда дети вашего соседа голодают (как многие в беззаконные зимы 1945 и 1946 годов), родители готовы на все. Если варвары в следующий раз появятся в виде террористического нападения или чумы, вы захотите иметь деньги под рукой.

Если варвары в следующий раз появятся в виде террористического нападения или чумы, вы захотите иметь деньги под рукой.

Предметы искусства тоже не особенно хороши. Они уязвимы для огня, легко повреждаются, быстро расхищаются, и их трудно спрятать. В конце войны только в Варшаве было обнаружено 13 512 пропавших произведений искусства того или иного рода. Тем не менее, некоторые европейцы успешно снимали ценные картины с рам, тайно вывозили холсты из своих домов и переправляли их в безопасные места. Правда, когда они пытались их продать, им удавалось получить лишь малую часть истинной стоимости.

Если судить по прошлому столетию, инвестиции с фиксированным доходом ничуть не лучше акций. Даже в странах, которым повезло, они обеспечили доходность гораздо ниже, чем акции, хотя и обеспечили гораздо меньшую волатильность. В разных странах стандартное отклонение облигаций было примерно в два раза меньше, чем у акций, а волатильность векселей составляла примерно четверть от волатильности акций. С точки зрения ликвидности они были безупречны. Рынки ценных бумаг с фиксированным доходом оставались относительно ликвидными в Лондоне и Нью- Йорке на протяжении всех военных лет.

С точки зрения ликвидности они были безупречны. Рынки ценных бумаг с фиксированным доходом оставались относительно ликвидными в Лондоне и Нью- Йорке на протяжении всех военных лет.

В странах-«неудачниках» фиктивный доход имел резко отрицательную доходность, и, хотя государственные бумаги обычно считаются относительно безрисковыми, немецкие вексельные инвесторы потеряли все в 1923 году, а инвесторы, державшие немецкие облигации, после Первой мировой войны потеряли более 92% в реальном выражении. Следует признать, что в раздираемом войной мире инфляция была очень сильной, и не приходится ожидать фиксированного дохода в такой обстановке. В хаотичной, беспорядочной обстановке военных лет в неудачливых странах вы не могли продавать облигации или обналичивать векселя, как и торговать акциями. Однако был период в 1930-х годах, когда из-за дефляции облигации повсеместно были самым выгодным активом.

Материал по теме

Самодовольство — смертельный враг!

Как прошлое, так и настоящее говорят о том, что, если вы являетесь в стране частью процветающего меньшинства, особенно религиозного меньшинства, вы всегда должны оглядываться через плечо. Не успокаивайтесь. Ваше богатство, ваше благополучие неизбежно вызывает зависть, а зависть ведет к ненависти. Выведите серьезный капитал из страны. Иметь деньги за пределами своей страны равнялось спасению жизни, если вы были европейским или азиатским гражданином неудачливой страны во время Второй мировой войны.

Не успокаивайтесь. Ваше богатство, ваше благополучие неизбежно вызывает зависть, а зависть ведет к ненависти. Выведите серьезный капитал из страны. Иметь деньги за пределами своей страны равнялось спасению жизни, если вы были европейским или азиатским гражданином неудачливой страны во время Второй мировой войны.

Сложность заключается в том, чтобы вывезти свое состояние и при этом не пострадать от его жестокого уменьшения. Наличие денег где-то в другом месте, безусловно, помогало восстановиться после окончания войны. С другой стороны, заграничное состояние не принесет вам много пользы, если вы оказались в стране, пытающейся выжить в годы войны. Имейте лазейку, черный ход для побега, убежище для себя. Это не лучшая ситуация, если у вас много денег за пределами страны, но сами вы застряли на родине в голоде, тюрьме или в концентрационном лагере. Многие богатые французы, как евреи, так и не евреи, имели деньги в Швейцарии, но вынуждены были переносить невыносимые тяготы оккупации во Франции.

Записи и приведенные интервью говорят о том, что богатые люди почти всегда становятся самодовольными и самоуверенными, слишком самоуверенными — преуспевающими дураками. Многие из немецких евреев, блестящих, культурных и космополитичных, были слишком самодовольны. Они так долго прожили в Германии и так хорошо в ней устроились, что просто не могли поверить в реальность угрожавшего им погрома. Им было слишком комфортно. Они думали, что знают всех нужных людей и играют слишком важную роль в деловой жизни Германии. Они считали антисемитизм нацистов мелким эпизодом и полагали, что Гитлер лает страшнее, чем кусается. Их предприятия, банки, универмаги, магазины были настолько хороши, что они не могли смириться с их продажей по бросовым ценам, уплатой возмутительных трансфертных налогов, а затем хранением ужасающе уменьшившихся доходов на стерильных банковских счетах в Цюрихе.

В результате немецкие евреи имели относительно небольшие капиталы за пределами Германии и вяло отреагировали на приход Гитлера по совершенно понятным, но трагически ошибочным причинам. События развивались гораздо быстрее, чем они могли представить. Не успели они опомниться, как их правительство и соседи превратились в варваров, а их богатства, коллекции произведений искусства, поместья, а зачастую и сами их жизни исчезли. Принадлежавшие им произведения искусства и антиквариат еще и сейчас внезапно обнаруживаются в частных руках.

События развивались гораздо быстрее, чем они могли представить. Не успели они опомниться, как их правительство и соседи превратились в варваров, а их богатства, коллекции произведений искусства, поместья, а зачастую и сами их жизни исчезли. Принадлежавшие им произведения искусства и антиквариат еще и сейчас внезапно обнаруживаются в частных руках.

Сценарии финансового преследования евреев, армян, китайцев и других успешных меньшинств повторялись бесконечное число раз. В Ираке богатые иракские евреи, жившие там веками, неправильно оценили, насколько быстро и безжалостно Саддам Хусейн, придя к абсолютной власти, будет экспроприировать их богатства. При первом же намеке на экспроприацию цена, по которой они могли продать свою собственность и произведения искусства, рушилась, так как потенциальные покупатели сразу же чувствовали их отчаяние. Такая же беда постигла индонезийских китайцев, которые не смогли предвидеть стремительность падения Сукарно.

Достижение диверсификации путем перевода денег из прибыльных инвестиций внутри страны в бесплодные активы в безопасной гавани — это изнурительно и очень дорого, но его следует рассматривать как страховку от катастроф. Независимо от того, насколько безопасной и надежной кажется ваша родная страна, даже если это Соединенные Штаты Америки, каждый по-настоящему состоятельный человек должен быть уверен в том, что его деньги будут в безопасности. История показывает, что ничто не вечно. Экстремальные политические изменения, террористическая атака, крах финансовой системы могут произойти где угодно. Валютная диверсификация также очень важна. Тщательно продумайте, в какой валюте хранить ваши сбережения, чтобы они имели покупательную способность.

Некоторые состоятельные люди предпочитают владеть недвижимостью в относительно безопасном месте за пределами их родной страны. Новая Зеландия недавно стала «Шангри-ла» для параноидальных американских гроссмейстеров хеджирования. В настоящее время богатые россияне скупают жилую недвижимость в Лондоне, Нью- Йорке и на юге Франции. Они знают, что покупают ее по завышенным ценам, но их основной мотивацией является не сама недвижимость, а возможность вывести деньги из России и получить некоторую диверсификацию. Как сказал один российский олигарх: «Я надеюсь, что делаю плохую покупку», то есть он надеется, что такого рода страховка окажется ненужной.

Новая Зеландия недавно стала «Шангри-ла» для параноидальных американских гроссмейстеров хеджирования. В настоящее время богатые россияне скупают жилую недвижимость в Лондоне, Нью- Йорке и на юге Франции. Они знают, что покупают ее по завышенным ценам, но их основной мотивацией является не сама недвижимость, а возможность вывести деньги из России и получить некоторую диверсификацию. Как сказал один российский олигарх: «Я надеюсь, что делаю плохую покупку», то есть он надеется, что такого рода страховка окажется ненужной.

В то же время богатые жители развивающихся стран открывают банковские и инвестиционные счета в финансовых центрах мира. Это не только российские олигархи. То же самое можно сказать и о предпринимателях и инвесторах, сделавших большие деньги в таких странах, как Бразилия, Аргентина, Индонезия, Филиппины и Китай. Направления в порядке убывания — Нью- Йорк, Лондон, Сингапур, Цюрих и Женева.

Если вы богаты, просто помните — ничто не вечно, и следите за рынками. Они знают больше, чем могут сказать.

Они знают больше, чем могут сказать.

Как накопить богатство – Forbes Advisor

Обновлено: 15 июля 2022 г., 7:39

Примечание редактора. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Нет недостатка в схемах быстрого обогащения, от последней криптомемкойны до перепродажи грошовых акций. Не верьте их обещаниям легкого обогащения — схемы скрывают гигантские риски, и подавляющее большинство инвесторов в конечном итоге теряют деньги.

Вместо этого потратьте время на изучение того, как накопить богатство, что требует от вас составления инвестиционного плана и долгосрочного мышления. Следуйте этим восьми простым шагам, чтобы начать создавать устойчивое богатство.

1. Начните с составления плана

Создание богатства начинается с составления финансового плана. Это означает, что нужно потратить время, чтобы определить свои цели и понять, как вы можете их достичь.

«Создание богатства начинается с видения и плана», — говорит Питер Кассиотта, владелец службы управления активами и консультационных услуг округа Ли.

Найм финансового консультанта — отличный способ приступить к составлению плана накопления богатства. Это более дорогой вариант, особенно для тех, кто только начинает, но выбор консультанта, который является сертифицированным специалистом по финансовому планированию (CFP), означает, что вы платите за опыт планирования.

Поиск робота-консультанта, который также предлагает доступ к финансовым консультантам, может быть более доступным вариантом. Обратите внимание на таких роботов, как Betterment или Ellevest, которые предоставляют управляемые инвестиционные портфели, а также возможность поговорить с консультантами.

Связанный: Найдите финансового консультанта за 3 минуты

2. Составьте бюджет и придерживайтесь его

Многие люди боятся слова на букву «б», но составление бюджета является ключевым элементом вашей стратегии создания богатства. Составление бюджета и его соблюдение повышают ваши шансы на выполнение плана и достижение финансовых целей.

Составление бюджета и его соблюдение повышают ваши шансы на выполнение плана и достижение финансовых целей.

Бюджеты также помогают понять, на что ежемесячно расходуются ваши деньги, и предотвратить поведение, которое может поставить под угрозу достижение ваших целей, например перерасход средств.

3. Создайте свой резервный фонд

Когда отключается печь или холодильник, откуда берутся деньги, если у вас нет сбережений на случай непредвиденных обстоятельств? Лори Гросс, финансовый и инвестиционный консультант в Outlook Financial Center, говорит, что кредитные карты несут на себе основную тяжесть и заставляют вас нести дополнительные расходы и сборы, такие как заоблачные процентные ставки.

Создав резервный фонд, вы можете защитить свой кредит, а также воспользоваться преимуществами заработка процентов на сберегательном онлайн-счете, наслаждаясь при этом душевным спокойствием, зная, что у вас есть деньги в банке, чтобы покрыть жизненные сюрпризы.

4.

Автоматизируйте свою финансовую жизнь

Автоматизируйте свою финансовую жизнь Автоматизируя сбережения, инвестиции и оплату счетов, вы практически исключаете вероятность того, что забудете отложить деньги на свои цели или добиться прогресса в погашении долгов.

Вот почему Майкл Морган, президент отдела пенсионного планирования TBS, рекомендует, чтобы совокупная сумма, заложенная в бюджете для каждой из ваших расходов и целей, автоматически вычиталась из вашей зарплаты и применялась к каждой статье расходов.

Это особенно ценно, когда речь идет о сбережениях и инвестициях, говорит он. «Поступая так, вы сопротивляетесь искушению тратить, а не инвестировать. Вскоре вы не пропустите деньги, которые автоматически вычитаются, и ваши взносы будут вноситься на регулярной основе», — говорит он.

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Datalign Advisory

Найти консультанта

На веб-сайте Datalign Advisory

Доступ к тысячам финансовых консультантов.

Экспертиза от выхода на пенсию до планирования недвижимости.

Найдите подходящего вам финансового консультанта, прошедшего предварительную проверку.

Ответьте на 20 вопросов и найдите соответствие сегодня.

Свяжитесь со своим партнером, чтобы позвонить бесплатно и ни к чему не обязывает.

5. Управляйте своим долгом

Если вы ежемесячно пополняете баланс, вы не одиноки: согласно исследованию Experian, у среднего американца долг более 90 000 долларов.

Конечно, не все долги одинаковы, а некоторые, такие как ипотечные кредиты, можно даже считать «хорошими» долгами благодаря низким процентным ставкам и потенциальному увеличению благосостояния. Некоторые эксперты даже считают выплату по ипотеке своего рода принудительным сберегательным счетом, потому что вы, скорее всего, получите по крайней мере часть своего ежемесячного платежа обратно при продаже.

Но если вы каждый месяц пролонгируете много безнадежных долгов, таких как счета по кредитной карте с высокими процентами, вы можете поставить под угрозу свои финансовые цели. Вот почему важно иметь план погашения, говорит Гросс, с конечной целью жить без долгов.

Вот почему важно иметь план погашения, говорит Гросс, с конечной целью жить без долгов.

Если вы не знаете, с чего начать, рассмотрите возможность погашения долга снежным комом или долговой лавиной. И помните: возможно (и часто даже целесообразно) экономить деньги и выплачивать долги одновременно.

Затем, когда ваши балансы упадут, у вас будет еще больше денег, чтобы вложить их в свои сбережения и инвестиции на случай непредвиденных обстоятельств.

6. Максимально используйте свои пенсионные сбережения

Дядя Сэм предлагает вам несколько различных способов накопить на пенсию, и эксперты советуют вам использовать как можно больше. Это означает, что вы должны вложить все, что можете, в пенсионный план вашего работодателя — например, 401 (k), — а также в индивидуальные пенсионные счета (IRA).

Если сейчас вам будет сложно вносить установленный законом максимум, убедитесь, что вы накопили хотя бы достаточно денег, чтобы получить любую сумму 401(k), которую предоставляет ваша компания. Это означает, что если ваш работодатель предлагает 3%-ное соответствие, вы вносите не менее 3% своей зарплаты за каждый платежный период.

Это означает, что если ваш работодатель предлагает 3%-ное соответствие, вы вносите не менее 3% своей зарплаты за каждый платежный период.

Не расстраивайтесь, если вы не можете много вложить с самого начала. «Большинство моих клиентов инвестировали небольшие суммы денег в течение длительного периода времени», — говорит Кашотта. Таким образом, сила сложных процентов помогает превратить эти вложенные небольшие суммы в состояния.

Если вы не уверены, как лучше всего начать инвестировать в рамках вашей 401(k) или IRA, рассмотрите возможность создания фонда с установленной датой или робота-консультанта, который управляет индивидуальным портфелем средств в зависимости от количества лет, оставшихся до выхода на пенсию. .

7. Сохраняйте диверсификацию

Если вы цепляетесь за идею о том, что люди становятся богатыми, только имея высококонцентрированные позиции — возможно, владея большим количеством биткойнов, — подумайте о том, чтобы ослабить свою хватку. Наличие диверсифицированного портфеля с различными типами инвестиций может как защитить накопленное вами богатство, так и позволить вам пожинать плоды даже во время рыночных спадов.

«Диверсифицированный портфель включает в себя набор активов, которые не обязательно постоянно движутся в одном направлении и с одной и той же величиной, и предназначен для снижения волатильности с течением времени», — говорит Вероника Уиллис, аналитик инвестиционной стратегии в Wells Fargo Investment. институт.

8. Увеличивайте свой заработок

Хотя это не то, что вы можете сделать в онлайн-брокерской конторе, инвестирование в себя путем увеличения своего дохода является важным шагом, когда речь идет о том, как создать богатство. Чем больше вы заработаете за свою жизнь, тем больше денег у вас будет для инвестиций.

«Если вы комфортно живете на свою текущую зарплату и получаете прибавку, это прекрасная возможность начать путь к богатству», — говорит Морган, независимо от того, означает ли это увеличение ваших пенсионных сбережений, выплату долгов. или увеличить свои сбережения в чрезвычайном фонде,

На самом деле, финансовый эксперт Майкл Китс рекомендует откладывать по крайней мере половину каждого повышения, которое вы получаете, чтобы обеспечить себе обеспеченную пенсию. Это позволяет вам постепенно улучшать качество своей жизни, а также гарантирует, что вы не станете жертвой уровня жизни, который вы не сможете поддерживать на пенсии.

Это позволяет вам постепенно улучшать качество своей жизни, а также гарантирует, что вы не станете жертвой уровня жизни, который вы не сможете поддерживать на пенсии.

Если вы считаете, что не в состоянии получить повышение, запланируйте время с вашим начальником, чтобы определить, какие шаги вам необходимо предпринять, чтобы продвинуться в вашей нынешней должности. Вы также можете подумать о том, чтобы заняться подработкой или попробовать идею пассивного дохода.

Предложения избранных партнеров

1

SoFi Automated Investing

1

SoFi Automated Investing

Узнать большеНа сайте Sofi

2 900 03

Acorns

2

Acorns

Узнать большеНа безопасном веб-сайте Acorn

3

Wealthfront

3

Wealthfront

Узнать большеНа сайте WealthFront

Ищете финансового консультанта?

Свяжитесь с предварительно проверенным финансовым консультантом за 3 минуты

Найдите финансового консультанта

Через рекомендации Dataalign

Была ли эта статья полезна?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Э. Наполетано — бывший зарегистрированный финансовый консультант, отмеченный наградами писатель и журналист.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Во-первых, , мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Как разбогатеть: 3 простых способа разбогатеть

Деньги/Богатство

StockstudioX / iStock.com

GOBankingRates сохраняет редакционную независимость. Хотя мы можем получать компенсацию за действия, предпринятые после перехода по ссылкам в нашем контенте, никакой контент не был предоставлен каким-либо рекламодателем до публикации. Мы всегда рекомендуем ознакомиться с условиями любого предложения перед регистрацией или подачей заявки.

Мы всегда рекомендуем ознакомиться с условиями любого предложения перед регистрацией или подачей заявки.

Почти каждый, вероятно, хочет стать богатым в какой-то момент своей жизни. Некоторые люди предпочитают экономить, чтобы больше экономить; другие рискуют, инвестируя в высокодоходные инвестиции для создания богатства.

В этой статье мы рассмотрим лучшие способы быстрого накопления богатства. Продолжайте читать, чтобы узнать больше.

Ваши деньги: 7 финансовых привычек, которые улучшат вашу повседневную жизнь

Продолжайте: 31 день жизни богаче

Что такое богатство?

У каждого свое представление о том, что такое богатство. Для некоторых это означает владение собственностью; для других это означает прибыльные инвестиции. С финансовой точки зрения термин «богатство» — это количество активов, которыми вы владеете, за вычетом долгов.

Как определить свое богатство

Добавьте общую рыночную стоимость всех ваших материальных и нематериальных активов, затем вычтите долги.

Создание богатства может показаться невозможным, но на самом деле это довольно просто. На самом деле, вам не нужно зарабатывать шестизначные суммы, чтобы превратить эту мечту в реальность. Независимо от того, сколько вам лет, вы можете накопить богатство, если вы полны решимости.

Имейте в виду, что накопление богатства — это не мгновенный процесс.

3 совета, как увеличить богатство

Взгляните на эти три совета ниже, чтобы узнать, как увеличить свое богатство.

1. Увеличьте свой доход

Если вы только начинаете или находитесь на переходном этапе, наличие нескольких источников дохода — самый важный шаг к созданию богатства. Вот несколько способов увеличить свой доход и быстро разбогатеть.

Начало бизнеса

Самые богатые люди в мире не наемные работники, а основатели бизнеса. Предпринимательство реализует два аспекта создания богатства: доход и высокая отдача от накопленного богатства. Поэтому, если у вас есть бизнес-идея, способная увеличить ваш доход, приступайте.

Это не обязательно должен быть огромный бизнес. Вы можете начать малый бизнес и предлагать услуги, в которых вы хороши. Например, с появлением Интернета вы можете создать полностью онлайн-бизнес. Если вы заняты другими делами, вы можете нанять людей, которые будут вести бизнес за вас.

Устроиться на высокооплачиваемую работу

Подробную базу данных по профессиям можно найти в Бюро статистики труда США. Оттуда вы можете увидеть высокооплачиваемые вакансии и их подкатегории, на которые вы можете подать заявку. Более 100 профессий платят в среднем не менее 80 000 долларов в год. Хорошими примерами высокооплачиваемых профессионалов являются врачи, менеджеры, медсестры и инженеры.

Однако некоторые из этих профессий очень дорогие. Им также может потребоваться много времени, чтобы выполнить необходимую курсовую работу, и это может занять еще больше времени, прежде чем вы начнете получать высокую зарплату. Вы должны учитывать все эти факторы, прежде чем выбрать профессию. Какой бы карьерный путь вы ни выбрали, убедитесь, что он не приводит к слишком высокому уровню ваших долгов.

Какой бы карьерный путь вы ни выбрали, убедитесь, что он не приводит к слишком высокому уровню ваших долгов.

Беговая суета

Даже если у вас есть работа, вам не нужно полагаться только на свою зарплату. Вы можете запустить успешную подработку, чтобы увеличить свой доход. В свободное время вы можете превратить свой талант или хобби в денежную ценность.

Есть много прибыльных подработок, которые вы можете выполнять онлайн, если у вас есть доступ в Интернет. К ним относятся:

- Работа в качестве виртуального помощника

- Внештатное написание и редактирование

- Копирайтинг

- Онлайн-репетитор, коуч, консультант

- Веб-дизайн, разработка приложений, программирование и т. д.

Другие подработки, не требующие доступа в Интернет, включают:

- Профессор по совместительству в местном колледже

- Инструктор физкультуры на неполный рабочий день

- Внештатное ведение бухгалтерского учета, налоговая подготовка, репетиторство

- Стать покупателем

- Водитель, работающий неполный рабочий день, для райдшеринга или службы доставки

Улучшите свой набор навыков

Есть два способа увеличить свой доход и инвестиции в прибыль. Вы можете либо снизить свои расходы, либо увеличить свой доход. Большинство людей сосредотачиваются на первом, забывая о втором. Вы можете увеличить свой доход, оттачивая свои навыки. Это может включать получение степени, степени MBA или специального звания, что может принести вам продвижение по службе и повышение заработной платы.

Вы можете либо снизить свои расходы, либо увеличить свой доход. Большинство людей сосредотачиваются на первом, забывая о втором. Вы можете увеличить свой доход, оттачивая свои навыки. Это может включать получение степени, степени MBA или специального звания, что может принести вам продвижение по службе и повышение заработной платы.

2. Сэкономьте больше

Экономия денег — еще один важный шаг к богатству. Как только у вас будет достаточно дохода для удовлетворения ваших основных потребностей, пришло время откладывать. Помните, что регулярное откладывание небольших сумм со временем приводит к значительному богатству.

Создать бюджет

Бюджет — это ваш финансовый план с оценками расходов в сравнении с вашими доходами. Бюджет является важным инструментом в создании богатства. Это дает вам представление о ваших расходах — вещах, которые вы можете сократить, чтобы увеличить свои сбережения.

Для поддержания допустимого бюджета рекомендуется каждый месяц создавать новый. Вы можете себе представить моряка без компаса? Вот что такое человек, который тратит свои деньги без бюджета. Такой человек, вероятно, в конечном итоге потерпит разрушительный финансовый крах.

Вы можете себе представить моряка без компаса? Вот что такое человек, который тратит свои деньги без бюджета. Такой человек, вероятно, в конечном итоге потерпит разрушительный финансовый крах.

Одним из самых популярных и эффективных методов составления бюджета является правило 50/30/20. Этот метод предполагает, что 50% вашего дохода идет на предметы первой необходимости, такие как еда, аренда и здравоохранение. 30% ассигнований идет на второстепенные расходы, такие как шопинг и роскошь. Оставшиеся 20% — это самые важные отчисления, которые должны идти на сбережения.

Создайте резервный фонд

Наборы для экстренной помощи подготовят вас к неожиданным событиям, например, к потере работы. Такие события могут дезориентировать ваше накопление богатства без чрезвычайных средств. Два распространенных исхода — это продажа инвестиций или возникновение долгов.

Если вы влезете в долги, ваше состояние начнет уменьшаться. Кроме того, вам придется платить проценты за долг. Если вы продаете свои инвестиции, вы теряете капитал и проценты, которые в противном случае заработали бы. Итак, чтобы избежать таких сценариев, создайте резервный фонд в качестве резервного фонда для покрытия непредвиденных расходов.

Если вы продаете свои инвестиции, вы теряете капитал и проценты, которые в противном случае заработали бы. Итак, чтобы избежать таких сценариев, создайте резервный фонд в качестве резервного фонда для покрытия непредвиденных расходов.

Погасить долг

Долг — будь то долг по кредитной карте, ипотечный долг, долг по студенческому кредиту или любой другой вид — может тянуть вас вниз каждый раз, когда вы пытаетесь сколотить состояние. Вы можете начать с погашения долга под высокие проценты, чтобы сэкономить деньги и начать накапливать богатство.

Живи не по средствам

Перерасход может сильно повлиять на вашу способность накапливать богатство. Сократите расходы на ненужные вещи, такие как питание вне дома, покупка дизайнерской одежды и регулярные отпуска. Хотя быть бережливым может быть скучно и неудовлетворительно, со временем вы накопите богатство и найдете это полезным.

3. Инвестировать

После того, как вы определили цель ежемесячных сбережений, пришло время инвестировать. Когда вы вкладываете свои деньги, это дает вам больше денег взамен. Инвестирование вашего дохода в фондовый рынок, недвижимость и пенсионные счета, такие как 401(k) или Roth IRA, может со временем принести вам огромное состояние.

Когда вы вкладываете свои деньги, это дает вам больше денег взамен. Инвестирование вашего дохода в фондовый рынок, недвижимость и пенсионные счета, такие как 401(k) или Roth IRA, может со временем принести вам огромное состояние.

Фондовый рынок

Покупка акций компании — один из лучших и простых способов разбогатеть. Через акции вы становитесь акционером, владеющим частью компании. Покупка акций через биржевые фонды — прозрачная и безрисковая форма инвестирования.

ETF — это пассивные фонды с меньшим риском. Они помогают инвесторам уклоняться от высоких сборов и налогов. Они также позволяют вам диверсифицировать ваши акции. Это означает, что вы можете сосредоточить свои инвестиции на конкретных ETF, таких как развивающиеся рынки, развитые рынки или американские рынки.

Несмотря на то, что акции гораздо более рискованны по сравнению с другими активами, они имеют наибольшую отдачу от инвестиций. С хорошо продуманной стратегией диверсификации вы можете снизить риски и максимизировать прибыль.

Недвижимость

Инвестирование в инвестиционные фонды недвижимости дает вам возможность получать прибыль от отрасли недвижимости без прямого участия. REIT — это, по сути, акции компаний, занимающихся недвижимостью, которые участвуют в покупке и продаже недвижимости. Ипотечные компании также попадают в эту категорию.

Каждый раз, когда стоимость компании увеличивается, вы также выигрываете. REIT могут похвастаться очень высокими дивидендами, которые вы можете реинвестировать для получения большей прибыли.

401(к)

A 401(k) — это пенсионный счет с установленными взносами, который работодатели предлагают своим работникам. Вы можете выделить процент от своей зарплаты до налогообложения на этот счет, подписавшись на автоматические вычеты из вашей зарплаты. Ваш работодатель также может соответствовать вашим взносам.

Доходы от инвестиций в традиционном 401(k) растут с отсрочкой налогообложения до тех пор, пока не будут отозваны. Если ваш работодатель предлагает это, вы должны воспользоваться этим. Хотя сам по себе это не быстрый метод, вы будете удивлены тем, как быстро может увеличиться ваше богатство, если вы объедините его с другими стратегиями.

Хотя сам по себе это не быстрый метод, вы будете удивлены тем, как быстро может увеличиться ваше богатство, если вы объедините его с другими стратегиями.

Рот ИРА

IRA Roth — это индивидуальный пенсионный счет, который позволяет снимать средства без уплаты налогов, если вы выполняете определенные условия. Инвестирование в Roth IRA — идеальный вариант, если ваш работодатель не предлагает 401 (k). Лимит взносов в 2021 году составляет 6000 долларов в год для людей моложе 50 лет, а лица в возрасте 50 лет и старше могут вносить до 7000 долларов. Самое лучшее в IRA Roth — это то, что вы финансируете доллары после уплаты налогов, в отличие от традиционной IRA, где вы финансируете доллары до уплаты налогов.

Последний дубль

Создание богатства — это не процесс ракетостроения. Благодаря самоотверженности и дисциплине вы сможете быстро увеличить свое богатство. Прежде чем отправиться в это путешествие, важно вооружиться финансовым образованием. Уже одно это должно беспрепятственно катапультировать вас через другие шаги и, в конечном итоге, привести к богатству.

Многие люди упускают из виду пенсионные счета, когда речь идет о накоплении богатства. Вы не только будете копить на пенсию, но и со временем увеличите свое состояние.

Еще от GOBankingRates

- 5 Домовладельцы всегда сожалеют о дорогом ремонте

- Финансовая информация в вашем почтовом ящике: подпишитесь на ежедневный информационный бюллетень GBR

- 900 23 3 способа защитить вашу пенсию от рецессии

- 14 способов Инвестиции, не связанные с фондовым рынком

Наша собственная исследовательская группа и местные финансовые эксперты работают вместе для создания точного, беспристрастного и актуального контента. Мы проверяем каждую статистику, цитату и факт, используя надежные первичные ресурсы, чтобы убедиться, что предоставляемая нами информация верна. Вы можете узнать больше о процессах и стандартах GOBankingRates в нашей редакционной политике.